Фирма купила автомобиль бухгалтерский учет. Учет купленного автомобиля: налоги и бухгалтерские проводки

В какую амортизационную группу должны быть включены приобретенные транспортные средства, бывшие в употреблении, подлежащие принятию к учету в качестве объектов основных средств? Как определить таких объектов?

Приобретение транспортных средств, бывших в употреблении, организациями, работающими в сфере транспорта, – дело обычное. Для того чтобы такое ТС принять к налоговому учету в качестве объекта основных средств (то есть включить его в соответствующую амортизационную группу), организации понадобятся сведения о том, в какой группе объект числился у продавца. Также для нового собственника представляет интерес информация о периоде эксплуатации ТС прежним владельцем. Каким образом указанные сведения влияют на налоговый учет нового собственника? Что делать, если их нет?

Подержанный автомобиль как объект ОС

Вне зависимости от того, является ли приобретаемое транспортное средство новым, оно принимается к налоговому учету в качестве объекта основных средств в том случае, если отвечает следующим условиям:

- принадлежит налогоплательщику на праве собственности;

- используется для производства и реализации товаров (выполнения работ, оказания услуг) или управления организацией с целью извлечения дохода;

- первоначальная стоимость превышает 40 000 руб. (при вводе в эксплуатацию начиная с 01.01.2016 – 100 000 руб.);

- срок полезного использования ТС составляет более 12 месяцев.

Таким образом, приобретенные ТС, бывшие в употреблении, при выполнении перечисленных условий признаются основными средствами, поэтому их стоимость погашается путем начисления амортизации выбранным организацией способом (линейным или нелинейным).

Срок полезного использования нужен не только для того, чтобы определить, является ли приобретенное имущество объектом основных средств. Исходя из этого срока амортизируемое имущество (включая ) распределяется по амортизационным группам (п. 1 ст. 258 НК РФ). Однако в отношении объектов амортизируемого имущества, бывших в употреблении, действует специальное правило: они подлежат учету организацией-покупателем в составе той амортизационной группы (подгруппы), в которую они были включены у предыдущего собственника (п. 12 ст. 258 НК РФ).

Важно

В силу прямого указания п. 12 ст. 258 НК РФ покупатель обязан включить приобретенные объекты основных средств, бывшие в употреблении, в , в которые данные объекты были включены продавцом (Постановление АС УО от 09.02.2015 № Ф09-9862/14 по делу № А76-20764/2013). Это утверждение подлежит безусловному применению в ситуации, когда амортизационная группа определена продавцом верно.

Трудности выбора амортизационной группы

Организация-покупатель может столкнуться с ситуацией, когда бывший собственник неверно определил срок полезного использования ТС и, как следствие, включил его не в ту амортизационную группу. Как быть в этом случае, ведь положения Налогового кодекса диктуют организации ориентироваться на сведения о действиях бывшего собственника (если таковые имеются)? Порядок разрешения данной ситуации приобретает еще большую актуальность для налогоплательщиков (организаций-покупателей), начисляющих амортизационную премию. Это связано с тем, что максимальный размер единовременного включения в состав расходов отчетного (налогового) периода расходов на капитальные вложения (в том числе части первоначальной стоимости приобретенных основных средств) зависит от того, к какой амортизационной группе относится объект ОС. Если основные средства относятся к 3 – 7-м группам, амортизационная премия может составлять 30% первоначальной стоимости объекта, по остальным основным средствам – 10% (п. 9 ст. 258 НК РФ).

Ошибки бывшего собственника нужно исправить

ВС РФ поддержал позицию о том, что в описанной ситуации налогоплательщик должен учесть объекты основных средств, бывшие в употреблении, в составе той амортизационной группы (подгруппы), в которую они должны были быть включены предыдущим собственником (Определение от 01.04.2015 № 304-КГ15-1793, которым отказано в передаче в Судебную коллегию по экономическим спорам ВС РФ дела № А45-1386/2014, по результатам рассмотрения которого было принято Решение Арбитражного суда Новосибирской области от 16.06.2014, оставленное без изменения постановлениями Седьмого арбитражного апелляционного суда от 26.08.2014 № 07АП-7318/2014 и АС ЗСО от 11.12.2014 № Ф04-12840/2014). Арбитражные суды, отказывая налогоплательщику в удовлетворении заявления о признании недействительным решения налогового органа, заострили внимание на следующих моментах:

- налогоплательщику было известно о неверном определении предыдущими собственниками кодов ОКОФ и амортизационной группы;

- налогоплательщик формально подошел к составлению документов со стороны продавца, несмотря на то, что акты о приеме-передаче по форме ОС-1а содержали неверные и неполные сведения об объектах основных средств, принимаемых на учет;

- передающие стороны (предыдущие собственники) не могли иметь каких-либо претензий со стороны налоговых органов в связи с неверным определением кодов ОКОФ и, как следствие, неверным установлением амортизационной группы основных средств, так как они находились на УСНО.

В арбитражной практике имеются и другие дела, при рассмотрении которых судьи пришли к выводу о необходимости пересмотра амортизационной группы, если таковая бывшим собственником была определена неверно. Так, в деле № А55-4802/2014 установлено, что предыдущим собственником имущества амортизационные группы определены неверно. Следовательно, общество должно было самостоятельно установить сроки полезного использования основных средств по Классификации основных средств, включаемых в амортизационные группы , что оно и сделало. В итоге вывод налогового органа о неправильном определении обществом срока полезного использования имущества признан ошибочным (Решение Арбитражного суда Самарской области от 20.06.2014, оставленное без изменения постановлениями Одиннадцатого арбитражного апелляционного суда от 27.10.2014 № 11АП-11467/2014 и АС ПО от 06.03.2015 № Ф06-21153/2013).

Еще один яркий пример – Постановление Пятнадцатого арбитражного апелляционного суда от 23.01.2015 № 15АП-17226/2014, 15АП-17876/2014 по делу № А53-27549/2013, оставленное без изменения Постановлением АС СКО от 08.05.2015 № Ф08-2247/2015. Обществу в силу закона следовало установить правильный срок и амортизационную группу приобретенных основных средств, бывших в эксплуатации. Ошибочное определение предыдущим собственником амортизационной группы (подгруппы) (что выявили судебные инстанции в рассматриваемом случае) не освобождает налогоплательщика от обязанности учитывать объекты основных средств, бывшие в употреблении, в составе амортизационной группы (подгруппы), определенной исходя из Классификации основных средств, включаемых в амортизационные группы. Иное толкование норм Налогового кодекса противоречило бы предусмотренным пп. 1 п. 1 ст. 23, п. 1 ст. 38 НК РФ принципам наличия у налогоплательщиков обязанности по уплате законно установленных налогов при возникновении у них объектов налогообложения. Поэтому у общества отсутствовали причины для применения иных, отличных от определенных законом элементов налогообложения исключительно по формальным основаниям, свидетельствующим об ошибочном учете объектов налогообложения предыдущими собственниками объектов основных средств. По согласованию с предыдущим собственником общество могло внести соответствующие изменения в акты приема-передачи и другие первичные учетные документы в установленном порядке.

Налоговый кодекс в буквальном прочтении

В отдельных случаях судьи поддержали налогоплательщиков, которые при определении амортизационной группы подержанных основных средств воспользовались неверными данными продавца. Именно так поступили судьи ФАС ПО при рассмотрении дела № А65-24092/2012 (Постановление от 24.10.2013 № Ф06-9156/2013, которым оставлены без изменения Решение Арбитражного суда Республики Татарстан от 14.01.2013 и Постановление Одиннадцатого арбитражного апелляционного суда от 26.06.2013 № 11АП-2895/2013). Заявитель, применяющий согласно учетной политике линейный метод начисления амортизации, правомерно отнес приобретенные основные средства, бывшие в употреблении, к тем амортизационным группам, к которым их относил предыдущий собственник. Сроки полезного использования, установленные им для приобретенных основных средств, находятся в пределах, предусмотренных для соответствующих амортизационных групп. Доводы же налоговой инспекции о необходимости проверки и исправления сроков полезного использования, определенных предыдущим собственником, основных средств, бывших в употреблении, не приняты, поскольку налоговым законодательством такой обязанности не установлено.

СПИ при линейном методе начисления амортизации

Если организация производит начисление амортизации с использованием линейного метода, в отношении объекта основных средств обязательно должен быть определен конкретный срок полезного использования. При применении этого метода начисление амортизации осуществляется отдельно по каждому объекту амортизируемого имущества путем умножения его первоначальной (восстановительной) стоимости на норму амортизации, рассчитанную для объекта исходя из его срока полезного использования (п. 2 ст. 259.1 НК РФ).

На основании п. 1 ст. 258 НК РФ под сроком полезного использования понимается период, в течение которого объект основных средств служит для выполнения целей осуществления деятельности налогоплательщика. Он устанавливается налогоплательщиком самостоятельно на дату ввода в эксплуатацию объекта в соответствии с положениями указанной статьи и с учетом Классификации основных средств, включаемых в амортизационные группы.

В пункте 7 ст. 258 НК РФ в целях применения линейного метода начисления амортизации прописаны особенности определения СПИ по приобретенным объектам ОС, бывшим в употреблении. Здесь, по сути, представлены возможные варианты установления организацией СПИ.

Важно

Для налогоплательщиков, применяющих линейный метод списания амортизации, Налоговым кодексом предусмотрены особые правила определения срока полезного использования бывшего в эксплуатации основного средства.

Учитываем период эксплуатации бывшим собственником

Первый вариант, использование которого – право (не обязанность) налогоплательщика: норма амортизации рассчитывается с учетом срока полезного использования, уменьшенного на количество лет (месяцев) эксплуатации объекта предыдущими собственниками (при условии, что таковые являются юридическими лицами или индивидуальными предпринимателями). Срок полезного использования может быть определен как установленный предыдущим собственником этих основных средств срок их полезного использования, уменьшенный на количество лет (месяцев) эксплуатации данного имущества предыдущим собственником.

Таким образом, налогоплательщик самостоятельно решает, уменьшать срок полезного использования на фактически отработанное ОС время или нет. За основу он может взять как срок полезного использования, определенный им по Классификации основных средств, включаемых в амортизационные группы, так и срок, изначально установленный в соответствии с данным документом бывшим владельцем актива (Постановление АС СКО от 08.05.2015 № Ф08-2247/2015 по делу № А53-27549/2013). Кстати, в этом деле суд выяснил, что налогоплательщик устанавливал срок полезного использования имущества равным минимально разрешенному Налоговым кодексом сроку полезного использования, предусмотренному для соответствующей амортизационной группы, увеличенному на один месяц. Полученный срок полезного использования уменьшался на количество месяцев эксплуатации такого имущества предыдущими собственниками, указанное в актах приема-передачи зданий (сооружений) и основных средств. При отсутствии информации о сроке фактической эксплуатации предыдущим собственником рассчитанный срок полезного использования не уменьшался. Описанный способ определения срока полезного использования основных средств арбитры сочли не противоречащим закону.

Запасаемся документами

Для подтверждения амортизационной группы, в которую приобретенный объект основных средств был включен предыдущим собственником, срока полезного использования, установленного указанным лицом, а также количества лет эксплуатации бывшими владельцами данного имущества организации-покупателю необходимо иметь соответствующие документы. Конкретный перечень таких документов в гл. 25 НК РФ не приведен. Как указали судьи Арбитражного суда Свердловской области, исходя из смысла п. 1 ст. 252 НК РФ это могут быть любые документы, подтверждающие (в том числе косвенно) осуществленные затраты и оформленные согласно законодательству РФ (Решение от 04.08.2014 по делу № А60-12753/2014). В названном деле они пришли к выводу, что налогоплательщик правомерно определил срок полезного использования основных средств с учетом их изношенности, исходя из:

- имеющихся в деле доказательств, в том числе приказа об учетной политике организации, инвентарных карточек налогоплательщика, технических паспортов БТИ;

- конкретных обстоятельств по делу – фактической даты изготовления основных средств, даты ввода их в эксплуатацию у предыдущего собственника, информации об их реконструкции и вводе в эксплуатацию после реконструкции.

Правомерным такой подход Арбитражного суда Свердловской области признали судьи и апелляционной (Постановление Семнадцатого арбитражного апелляционного суда от 19.11.2014 № 17АП-12608/2014), и кассационной инстанции (Постановление АС УО от 26.02.2015 № Ф09-9767/14).

Проявляем полную самостоятельность

Второй вариант определения СПИ предложен для применения в ситуации, когда срок фактического использования основного средства у предыдущих собственников равен сроку его полезного использования, определяемому Классификацией основных средств, включаемых в амортизационные группы, или превышает этот срок. Такая ситуация возникает в том случае, если на момент продажи основное средство полностью самортизировано предыдущим собственником. Тогда налогоплательщик вправе самостоятельно определять СПИ основного средства с учетом требований техники безопасности и других факторов. Минфин считает, что также нужно поступить в ситуации, когда срок полезного использования приобретенного основного средства с учетом фактического срока эксплуатации у предыдущих собственников составляет менее 12 месяцев (Письмо от 16.07.2009 № 03-03-06/2/141). Кстати, в указанных обстоятельствах выбор организацией-покупателем не той амортизационной группы не приведет к искажению сумм амортизационных отчислений, поскольку СПИ определяется ею самостоятельно (Постановление АС СЗО от 27.11.2014 № Ф07-8784/2014 по делу № А26-2860/2013) (естественно, если не возникают проблемы с амортизационной премией).

СПИ по объекту ОС – предмету лизинга

Как известно, налогоплательщики согласно пп. 1 п. 2 ст. 259.3 НК РФ вправе применять к основной норме амортизации специальный коэффициент, но не выше 3 в отношении учитываемых у них амортизируемых основных средств, являющихся предметом договора финансовой аренды (договора лизинга). Имущество, полученное (переданное) в финансовую аренду по договору лизинга, включается в соответствующую амортизационную группу (подгруппу) той стороной, у которой данное имущество должно учитываться по условиям договора (п. 10 ст. 258 НК РФ). В абзаце 2 п. 13 ст. 258 НК РФ сказано, что применение к нормам амортизации объектов амортизируемого имущества повышающих (понижающих) коэффициентов влечет за собой соответствующее сокращение (увеличение) срока полезного использования таких объектов. В связи с этим возникает вопрос: каким образом определить срок полезного использования по ТС – предмету лизинга, если продавец к норме амортизации по названному объекту применял повышающий коэффициент? Ответ дан Минфином в Письме от 22.03.2011 № 03-03-06/1/168.

Итак, в случае приобретения объекта основных средств (предмета лизинга) у налогоплательщика, осуществлявшего его амортизацию с применением повышающего коэффициента, установление новым собственником для такого имущества сокращенного срока полезного использования с учетом применявшегося повышающего коэффициента неправомерно. Срок полезного использования таких объектов может определяться как установленный предыдущим собственником этих основных средств срок их полезного использования (без учета применяемого им в налоговом учете повышающего коэффициента), уменьшенный на количество лет (месяцев) эксплуатации данного имущества предыдущим собственником.

Применение нелинейного метода начисления амортизации

Если налогоплательщик начисляет амортизацию нелинейным методом, главное – правильно выбрать для приобретенного транспортного средства, бывшего в употреблении, амортизационную группу (подгруппу). В этом случае сумма амортизации определяется отдельно по каждой амортизационной группе (подгруппе) исходя из месячной нормы амортизации, установленной Налоговым кодексом для соответствующей амортизационной группы (подгруппы) (п. 4 ст. 259.2). Данная норма корректировке не подлежит (за исключением ситуации, когда применяются повышающие или понижающие коэффициенты, – п. 13 ст. 258 НК РФ). В составе амортизационных групп формируются подгруппы в том случае, если к нормам амортизации по отдельным основным средствам применяются повышающие (понижающие) коэффициенты в соответствии со ст. 259.3 НК РФ.

Напоминание

В отношении зданий, сооружений, передаточных устройств, нематериальных активов, входящих в 8 – 10-ю амортизационные группы, может применяться только линейный метод начисления амортизации (п. 3 ст. 259 НК РФ).

Бывший владелец сведения не представил

Организация, приобретая бывшее в употреблении амортизируемое имущество, может самостоятельно определять срок полезного использования основного средства с учетом требований техники безопасности и других факторов и начислять амортизацию до полного списания стоимости (Письмо Минфина РФ от 01.12.2014 № 03-03-06/1/61194). Тем более это касается ситуации, когда при приобретении подержанного имущества невозможно определить срок полезного использования, установленный предыдущим собственником, и то, к какой амортизационной группе оно относилось. Тогда срок полезного использования устанавливается самостоятельно в соответствии с требованиями ст. 258 НК РФ и с учетом Классификации основных средств, включаемых в амортизационные группы (Письмо Минфина РФ от 16.07.2009 № 03-03-06/2/141, Постановление АС СКО от 08.05.2015 № Ф08-2247/2015 по делу № А53-27549/2013). Самостоятельность придется проявлять и в случае приобретения объектов основных средств, бывших в употреблении, у физического лица, не являющегося индивидуальным предпринимателем. В этом случае организация не вправе определять норму амортизации по такому имуществу с учетом требований п. 7 ст. 258 НК РФ. Это связано с тем, что физическое лицо не устанавливает срок полезного использования основного средства и не амортизирует его для целей налогообложения (письма Минфина РФ от 29.03.2013 № 03-03-06/1/10056, от 20.03.2013 № 03-03-06/1/8587, от 15.03.2013 № 03-03-06/1/7939, № 03-03-06/1/7937). Следовательно, у него отсутствует документальное подтверждение срока полезного использования и эксплуатации объекта в порядке, предусмотренном гл. 25 НК РФ (письма Минфина РФ от 14.12.2012 № 03-03-06/1/658, от 09.10.2012 № 03-03-06/1/525).

Приобретенные на праве собственности транспортные средства, бывшие в употреблении, признаются в целях налогообложения прибыли основными средствами, если используются для извлечения дохода, их первоначальная стоимость превышает 40 000 руб. (а со следующего года – 100 000 руб.), а срок полезного использования составляет более 12 месяцев. Если налогоплательщик (покупатель) применяет линейный метод начисления амортизации, для него особую актуальность приобретает порядок установления срока полезного использования подержанных автомобилей. В частности, данный срок можно определить с учетом фактически отработанного основным средством времени у предыдущего собственника. Возможен и другой вариант, когда при установлении СПИ новый владелец проявляет полную самостоятельность, учитывая требования техники безопасности и другие факторы. Также важным является выбор амортизационной группы, в которую следует включить приобретенное ТС. По общему правилу это должна быть та самая группа, которая была выбрана предыдущим владельцем. Однако если им амортизационная группа была определена неверно, новый собственник данную ошибку должен исправить (такого мнения придерживается большинство судей, включая ВС РФ).

Главными документами для грамотного бухгалтерского оформления приобретенного компанией автомобиля, являются: договор купли-продажи, акт приемки-передачи (форма No ОС-1), инвентарная карточка (форма No ОС-6). В статье расскажем про учет купленного автомобиля, рассмотрим эти документы более подробно.

Разница между новым и подержанным автомобилем

Смотря, новый приобретается автомобиль, или подержанный, акт оформляется бухгалтером компании-покупателя или продавцом авто:

Если не получить информации о сроке полезного пользования б/у автомобиля, останется только принять его равным сроку полезного пользования нового транспорта, значения которых, конечно же, не равны. Это в значительной степени повысит затраты компании и приведет к неверным расчетам амортизации и прочих показателей, и, как следствие, к претензиям налоговых инспекторов.

Первоначальная стоимость машины складывается из:

- суммы, потраченной на покупку авто;

- расходов, возникших при покупке.

Расходы, касательные приобретения автомобиля

- Госпошлина на услуги ГИБДД по регистрации авто Чтобы избежать проблем с налоговой службой, лучше прибавлять сумму пошлины именно к первоначальной стоимости машины. Претензии налоговой связаны с тем, что так деньги списываются на протяжении долгого интервала времени, через расходы на амортизацию. В случае же единовременного отнесения траты к прочим расходам, фирма занижает налог на прибыль.

- Модернизация транспортного средства. Налоговая инспекция называет модернизацией любую доукомплектовку автомобиля, так как при этом не изменятся характеристики и предназначение машины (и не имеет значения, новая машина или бывшая в употреблении). Есть вариант учета доп. оборудования стоимостью выше 40 тыс. рублей как самостоятельное основное средство. Или можно признать расход в текущем периоде, если доукомплектовка обошлась дешевле 40 тысяч. Однако оформление таким образом отопителя может вызвать споры, потому что его подключение меняет характеристики машины.

- Входной НДС. НДС, указанный продавцом, также оплачивается отдельно от первоначальной стоимости. Ее законно учесть как расход на общих условиях.

- Процент по кредиту. В случаях, когда машина куплена на заемные деньги, переплата по займу не включается в первоначальную стоимость. Ее заносят в списки расходов как % по любым прочим долгам, притом проценты обязательно нормируются (списание происходит в границах ставки рефинансирования, помноженной на коэффициент 1,8).

В течение СПИ законно производить списание первоначальной стоимости машины. Для новых автомобилей нормированы сроки по установленной Классификации Основных Средств:

Важно! Старайтесь выбирать минимальные указанные СПИ, это поможет в кратчайшие сроки списать расходы на покупку автомобиля.

Трудности появляются со СПИ автомобилей б/у, он вычисляется по формуле:

- СПИ б/у = СПИ аналогичного нового авто – срок эксплуатации прежним владельцем.

СПИ б/у вносится в ту же амортизационную группу, в какой он был у прежнего владельца. Лучше начислять амортизацию, даже если пользоваться автомобилем осталось меньше года. Когда машина приобреталась у физического лица, не занимающегося предпринимательством, СПИ определяется как по новым появившимся основным средствам.

Начисление амортизации на купленный автомобиль

Для грамотного расчета амортизации, нужно обладать знаниями о двух показателях:

- дате начала амортизации;

- СПИ, в течение которого и списывается первоначальная стоимость.

| В бухгалтерском учете | В налоговом учете |

| Начисление амортизации начинается с первого числа того месяца, который следует за месяцем постановки автомобиля на учет в составе ОС. Чтобы было понятно, амортизация рассчитывается даже по транспорту, которым не пользуются, если он пригоден к использованию. | Начисление амортизации контролируется с первого числа того месяца, который следует за месяцем, когда автомобилем начали фактически пользоваться. Доказательством того, что именно данный месяц был месяцем начала пользования, послужит проставленная в акте о вводе авто в эксплуатацию дата. |

Выплата транспортного налога

ТН не платится за незарегистрированный транспортные средства, так что было бы удобным иметь под рукой данные об объектах, которые не будут браться в расчет при ежегодном отчете о транспортном налоге. А как только автомобиль зарегистрируют, по нему нужно будет делать стандартную проводку по счету 01.

В зависимости от региона, в котором предприятие зарегистрировано, в течение года необходимо делать отчисления в счет авансов по транспортному налогу (ТН).

Сумма ТН за весь год рассчитывается по формуле:

- Годовой налог = (Мощность двигателя)*(Ставка налога):(Число месяцев, сколько авто находится в собственности компании):12

По окончании года в налоговую выплачивается ТН за минусом авансовых отчислений, при этом налог на прибыль уменьшается на сумму ТН и авансовых платежей (их следует внести в перечень прочих расходов). Бухгалтера отчитываются по ТН не позже 1 числа февраля месяца.

Бухгалтерский учет купленного автомобиля (пример)

Организация N в октябре купила авто (мощностью 102 л.с.) у сторонней компании. Уже в январе оно было зарегистрировано в ГИБДД, им сразу стали пользоваться. Цена машины была 330 000 рублей, включая НДС в размере 30 000 рублей. В акте приемки-передачи указан СПИ равный 40 месяцам, срок эксплуатации автомобиля – 10 месяцев. Ставка транспортного налога 32 рубля.

Нормирование горюче-смазочных материалов

Ранее Минфин предполагал нормирование ГСМ для правильного налогового учета, но на данный момент финансовое ведомство признало это правом организаций, не обязанностью, по причине отсутствия в налоговом кодексе подобных требований. Исходя из вышесказанного, предприятие, стоящее на налоговом учете при упрощенной форме налогообложения, суммы, затраченные на ГСМ, может учесть в полной мере или в границах норм.

Если было решено пользоваться нормами, то нужно знать, что они могут и не совпадать с нормами Минтранса. Подойдут данные, отраженные в технической документации завода-изготовителя машины. Или есть возможность выявить собственные показатели, исходя из замеров и расчетов, проведенных на предприятии. Налоговые служба на местах могут все же требовать соблюдения нормативов, так что нужно будет уметь отстоять свою позицию.

Нормативные акты по теме:

Типичные ошибки учета купленного автомобиля

Ошибка №1. Отказ от начисления амортизации в случаях, когда СПИ подержанного автомобиля выходит менее одного года.

Подобные действия могут вызвать споры с налоговой инспекцией. Даже если автомобиль был в пользовании прошлого владельца достаточно долго, и новому хозяину пользоваться машиной придется в течение короткого промежутка времени, следует все же начислять амортизацию. Проверяющие обнаружат несовпадения в случае, когда машиной пользовались дольше, чем предполагалось.

Ошибка №2. В случае, когда покупаемый подержанный автомобиль полностью амортизирован, компания самостоятельно начисляет срок полезного использования и осознанно занижает его с целью скорейшего списания стоимости машины.

Этого делать нельзя, так как в будущем налоговый инспектор заметит, что автомобиль эксплуатировался на протяжении большего срока, а значит амортизация была вычислена неправильно. Это будет означать, что налоги были занижены неправомерно.

Ошибка №3. Уплата предприятием транспортного налога на арендованный автомобиль.

Ошибка №4. Неотображение в БУ данных по выплате страховых премий.

Суммы, перечисленные страховой компании, должны быть в полной мере отображены в БУ. Списание стоимости полиса может быть единовременным, или может происходить равными долями в течение всего срока действия договора. В учетной политике предприятия нужно обозначить предпочитаемый способ оплаты страховки.

Ответы на часто задаваемые вопросы

Вопрос №1. Как учесть доукомплектовку автомобиля предприятия магнитолой?

По обыкновению магнитола включена в базовую комплектацию, ее стоимость приплюсована к общей цене на машину. Следовательно, затраты на магнитолу относятся к первоначальной стоимости авто. Когда она покупается отдельно, затраты на ее приобретение учтутся единовременно или спишутся через амортизацию, в зависимости от цены (до 40 тыс. или более 40 тыс.). При спорах с налоговой можно доказать, что покупка магнитолы обоснована и направлена на увеличение прибыли, сказав, что она обеспечивает психологическую разгрузку водителя и повышает производительность труда.

Вопрос №2. Есть ли законный способ уменьшить налог на прибыль, используя данные о расходах на амортизацию автомобиля?

Да, такой способ есть. Возможно указание в расходах 30% от изначальной стоимости авто как амортизационной премии (АП), а потом учитывать траты на амортизацию за вычетом этой премии. АП нужно будет списывать в месяце, когда фирма начала амортизировать основное средство. Тем не менее, в БУ амортизация начисляется на общих условиях без принятия во внимание АП.

Вопрос №3. Нужно ли составлять ежеквартальный отчет о транспортном налоге?

Нет, существует только ежегодный отчет.

Вопрос №4. Как рассчитывать транспортный налог на дорогостоящие автомобили?

Повышающие коэффициенты для автомобилей с очень высокой стоимостью учитываются только по итогам прошедшего года и не применяются для расчетов авансовых платежей.

Вопрос №5. Как оформлять приобретение машины по схеме trade-in, то есть обмен старого автомобиля компании на новый транспорт с доплатой?

Сделка может быть проведена несколькими разными по своей сути способами, оба из которых абсолютно законны:

- как договор мены (с соответствующей доплатой);

- подписанием двух соглашений купли-продажи с последующим зачетом встречных требований одного рода.

Если автомобиль предполагается использовать для служебных нужд на протяжении длительного времени – 12 месяцев и более, – то машина принимается к учету в качестве объекта ОС (п. 4 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утв. приказом Минфина России от 30 марта 2001 г. № 26н; п. 2 Методических указаний по бухгалтерскому учету основных средств, утв. приказом Минфина России от 13 октября 2003 г. № 91н). Объекты ОС принимаются к учету по первоначальной стоимости, которая складывается из фактических затрат на их приобретение, за исключением НДС и других возмещаемых налогов.

При покупке автомобиля его стоимость равна сумме, уплачиваемой продавцу в соответствии с договором (п. п. 7, 8 ПБУ 6/01, п. п. 23, 24 Методических указаний по бухгалтерскому учету основных средств). Моментом принятия объекта к учету в составе ОС является дата фактической готовности машины к использованию. Факт готовности и принятия объекта к учету в составе ОС оформляется составлением соответствующего первичного учетного документа (ч. 1, 3 ст. 9 Федерального закона от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете», п. 7 Методических указаний по бухгалтерскому учету основных средств). В случае с машиной такой бумагой будет акт (накладная) приемки-передачи ОС, составляемый на каждый отдельный инвентарный объект (п. 38 Методических указаний по бухгалтерскому учету основных средств).

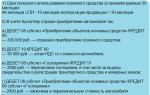

Затраты на приобретение ОС отражаются по дебету счета 08 «Вложения во внеоборотные активы», субсчет 08-4 «Приобретение объектов основных средств», в корреспонденции с кредитом счета 60 «Расчеты с поставщиками и подрядчиками».

Сформированная первоначальная стоимость объекта списывается со счета 08, субсчет 08-4, в дебет счета 01 «Основные средства» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России от 31 октября 2000 г. № 94н).

Начисление амортизации

Стоимость объектов ОС погашается посредством начисления амортизации (п. 17 ПБУ 6/01, п. 49 Методических указаний по бухгалтерскому учету основных средств). При применении в бухгалтерском учете линейного способа начисления амортизации годовая сумма отчислений рассчитывается исходя из его первоначальной стоимости и нормы амортизации, исчисленной с учетом срока полезного использования объекта ОС, установленного компанией при принятии объекта ОС к бухгалтерскому учету (п. 18, абз. 2 п. 19 ПБУ 6/01, пп. «а» п. 54 Методических указаний по бухгалтерскому учету основных средств).

Начисление амортизации начинается с 1-го числа месяца, следующего за месяцем принятия объекта к бухгалтерскому учету, и прекращается с 1-го числа месяца, следующего за месяцем полного погашения стоимости объекта, либо его списания с бухгалтерского учета (п. 21 ПБУ 6/01, п. 61 Методических указаний по бухгалтерскому учету основных средств).

Амортизационные отчисления признаются в бухгалтерском учете расходами по обычным видам деятельности в месяце их начисления (п. п. 5, 8, 16, 18 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утв. приказом Минфина России от 6 мая 1999 г. № 33н, п. 64 Методических указаний по бухгалтерскому учету основных средств).

Обратите внимание

Затраты компании, связанные с арендой транспортного средства, которое используется для управленческих нужд, относятся к расходам по обычным видам деятельности и признаются в учете ежемесячно в суммах, установленных договором.

Амортизация по автомобилю, используемому для управленческих нужд, отражается по дебету счета 26 «Общехозяйственные расходы» (44 «Расходы на продажу» – для торговых организаций) и кредиту счета 02 «Амортизация основных средств» (п. 25 ПБУ 6/01, п. 65 Методических указаний по бухгалтерскому учету основных средств, Инструкция по применению Плана счетов).

Срок использования машины

Для налогового учета приобретенный автомобиль признается амортизируемым имуществом и учитывается в составе ОС (п. 1 ст. 256, п. 1 ст. 257 НК РФ). Первоначальная стоимость объекта ОС равна цене его приобретения (абз. 2 п. 1 ст. 257 НК РФ). При применении линейного метода сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение его первоначальной стоимости и нормы амортизации, определенной для данного объекта. Норма амортизации определяется исходя из срока полезного использования (пп. 1 п. 1 ст. 259, п. 2 ст. 259.1 НК РФ).

Срок использования машины определяется фирмой самостоятельно на дату ее ввода в эксплуатацию с учетом Классификации основных средств, включаемых в амортизационные группы, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1 (п. 1 ст. 258 НК РФ). В соответствии с Классификацией легковые автомобили (за исключением машин, отнесенных к иным группам) принадлежат к третьей амортизационной группе (имущество со сроком полезного использования свыше 3 лет до 5 лет включительно) (п. 1, абз. 4 п. 3 ст. 258 НК РФ)).

Начисление амортизации начинается с 1-го числа месяца, следующего за месяцем, в котором объект был введен в эксплуатацию. Сумма начисленной амортизации ежемесячно признается в составе расходов, связанных с производством и реализацией (пп. 3 п. 2 ст. 253, п. 2 ст. 259, п. 3 ст. 272 НК РФ).

Налоговый вычет

После принятия к учету автомобиля, который будет использоваться в деятельности, облагаемой НДС, организация может произвести налоговый вычет, предъявленного ей продавцом, на основании полученного счета-фактуры, соответствующего требованиям, установленным статьей 169 НК РФ (пп. 1 п. 2 ст. 171, абз. 1, 2 п. 1 ст. 172 НК РФ).

Счет-фактура регистрируется в части два журнала учета полученных и выставленных счетов-фактур и в книге покупок. Сумма НДС, предъявленная организации при приобретении объекта ОС, отражается в бухгалтерском учете по дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям», субсчет 19-1 «Налог на добавленную стоимость при приобретении основных средств». При принятии НДС к вычету производится запись по дебету счета 68 «Расчеты по налогам и сборам» и кредиту счета 19 (Инструкция по применению Плана счетов).

ПРИМЕР. УЧЕТ ОПЕРАЦИИ ПО ПРИОБРЕТЕНИЮ АВТОМОБИЛЯ

Организация по договору купли-продажи приобрела для управленческих нужд легковой автомобиль. Его стоимость составила 236 000 руб., в т. ч. НДС – 36 000 руб.). Оплата продавцу была произведена в безналичной форме в июле. Срок использования автомобиля составляет 50 месяцев. В соответствии с учетной политикой компании начисление амортизации для целей как бухгалтерского, так и налогового учета производится линейным способом.

Для целей налогообложения учет ведется методом начисления. В этом случае бухгалтерская и налоговая амортизация составит 4000 руб. (200 000 руб. / 60 мес.). Операции, связанные с приобретением автомобиля, следует отражать следующими проводками:

В месяце приобретения автомобиля

Дебет 08 Кредит 60

- 200 000 рублей – отражены вложения организации в приобретение объекта ОС;

Дебет 19-1 Кредит 60

- 36 000 рублей – выделен НДС;

Дебет 01 Кредит 08

- 200 000 рублей – легковой автомобиль принят к учету в составе ОС;

Дебет 68/НДС Кредит 19

- 36 000 рублей – НДС предъявлен к вычету из бюджета;

Дебет 60 Кредит 51

- 236 000 рублей – перечислены продавцу денежные средства за легковой автомобиль.

Ежемесячно в течение установленного срока полезного использования

Дебет 26(44) Кредит 02

- 4000 рублей – отражена сумма начисленной амортизации.

Аренда автомобиля

Арендованный автомобиль учитывается на забалансовом счете 001 «Арендованные основные средства» в оценке, указанной в договоре аренды (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России от 31 октября 2000 г. № 94н). По окончании срока действия договора имущество списывается с забалансового счета арендатора.

Затраты компании, связанные с арендой транспортного средства, которое используется для управленческих нужд, относятся к расходам по обычным видам деятельности и признаются в учете ежемесячно в суммах, установленных договором (п. п. 5, 6, 6.1, 7, 16 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного приказом Минфина России от 6 мая 1999 г. № 33н).

1. Правила регистрации автомототранспортных средств и прицепов к ним в ГИБДД МВД России, утв. приказом МВД России от 24.11.2008 № 1001.

2. Административный регламент МВД России исполнения государственной функции по регистрации автомототранспортных средств и прицепов к ним, утв. приказом МВД России от 24.11.2008 № 1001.

3. ПБУ 6/01 «Учет основных средств», утв. приказом Минфина России от 30.03.2001 № 26н.

4. Постановление Госкомстата России от 21.01.2003 № 7 «Об утверждении унифицированных форм первичной учетной документации по учету основных средств».

5. Методические указания по бухгалтерскому учету основных средств, утв. приказом Минфина России от 13.10.2003 № 91н.

6. ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы», утв. приказом Минфина России от 13.12.2010 № 167н.

Регистрация в ГИБДД

Транспортные средства регистрируются в органах ГИБДД по месту нахождения покупателя. Причем компания должна позаботиться о регистрации в ограниченные сроки (п. 4 Правил 1 ):

В течение 5 суток после приобретения или таможенного оформления - если автомобиль куплен на территории подразделения ГИБДД, где он должен быть зарегистрирован;

В течение срока действия регистрационного знака «ТРАНЗИТ» - если автомобиль перегоняется с территории другого подразделения ГИБДД.

Если все документы в порядке, то процесс регистрации занимает не более трех часов с момента приема заявления и подтверждения факта уплаты госпошлины. В случаях, когда требуется дополнительная проверка документов подразделением ГИБДД, регистрация может затянуться до 30 суток (п. 25 Административного регламента 2 ).

Просто ИМЕЙТЕ В ВИДУ

Знак «ТРАНЗИТ» новый владелец автомобиля должен получить в течение 5 суток после покупки, а действует он в течение 20 суток (пп. 33, 33.1 Правил1 )

Так или иначе, получается, что период между покупкой автомобиля и постановкой его на учет в ГИБДД может составить почти два месяца. Разумеется, в этот период компания уже использует автомобиль: сначала со знаком «ТРАНЗИТ», а потом, например, на территории своего предприятия.

Когда принимать к учету

Автомобиль принимается к бухгалтерскому учету как основное средство, если одновременно выполняются условия п. 4 ПБУ 6/01 3 :

Автомобиль будет использоваться в производстве, для управленческих нужд либо сдаваться в аренду;

Срок использования превышает 12 месяцев или обычный операционный цикл (если он больше 12 месяцев);

Организация не намерена продавать авто;

Автомобиль способен приносить доход в будущем.

Если при поступлении автомобиля от продавца все эти условия выполняются, компания обязана принять его на учет сразу, не дожидаясь регистрации в ГИБДД. При этом непосредственно в момент приобретения заполняется акт о приеме-передаче объекта основных средств (кроме зданий и сооружений) по форме № ОС-1. По этому акту автомобиль принимается к учету и вводится в эксплуатацию (<Указания>, утв. Постановлением 4 ). При этом делаются проводки:

Дт 08 Кт 60 - оприходован автомобиль (на основании товарной накладной);

Дт 01 Кт 08 - автомобиль принят к учету в составе основных средств (на основании акта по форме № ОС-1).

На новый объект основных средств бухгалтер открывает инвентарную карточку (п. 12 Методических указаний 5 ). Например, по форме № ОС-6 «Инвентарная карточка учета объекта основных средств» (утв. Постановлением 4 ).

Налог на имущество

Средняя стоимость имущества (п. 1 ст. 375 НК РФ), признаваемого объектом налогообложения за отчетный период (п. 1 ст. 374 НК РФ), определяется так. Берутся величины остаточной стоимости на 1-е число каждого месяца отчетного периода и 1-е число месяца, следующего за отчетным периодом. Эти величины складываются, полученная сумма делится на количество месяцев в отчетном периоде, увеличенное на единицу (п. 4 ст. 376 НК РФ).

Таким образом, имущество включается в налоговую базу по налогу на имущество с того месяца, в котором оно принято к бухгалтерскому учету в качестве объекта основных средств. Можно предположить, что в зависимости от конкретной ситуации налоговая инспекция будет по-разному оценивать правильность исчисления налога на имущество.

Просто НЕ УПУСТИТЕ

Если автомобиль поступил в собранном виде и не требует монтажа (например, установки кузова), то акт о приеме-передаче основных средств нужно оформлять сразу в момент поступления.

Регистрация в месяце покупки. Налоговики вполне могут опираться на авторитет Минфина. В письмах ведомства от 29.09.2009 № 03-05-05-04/61 и от 05.07.2006 № 03-06-01-04/138 чиновники разъясняют, что в фактические затраты на приобретение автомобиля, которые формируют его первоначальную стоимость, включаются в том числе государственная пошлина и плата за государственный технический осмотр.

Однако Минфин ушел от ответа на вопрос, в какой же момент компания должна учесть авто как основное средство для целей налога на имущество.

В этом случае логично предположить, что принятие автомобиля к бухгалтерскому учету подождет несколько дней - до завершения госрегистрации. Ведь для бюджета выгоднее, чтобы сумма госпошлины за регистрацию транспортного средства и другие возможные платежи включались в первоначальную стоимость объекта.

Регистрация позже месяца покупки. Компании не следует особенно затягивать с постановкой имущества на учет. Лучше сделать это в месяце покупки, не дожидаясь регистрации. Иначе налоговики сочтут, что компания тянет с увеличением налоговой базы по налогу на имущество. Отсюда риск навлечь налоговые санкции.

Поэтому если компания не хочет рисковать, то бухгалтер может создать оценочное обязательство на сумму будущей госпошлины, увеличив на его величину первоначальную стоимость. По правилам бухучета компания, в принципе, и так обязана это сделать (пп. 4, 5, 8 ПБУ 8/2010 6 ).

Приведем схему проводок ниже.

В месяце покупки автомобиля:

Дт 08 Кт 60 - оприходовано авто;

Дт 08 Кт 96 - создано оценочное обязательство на сумму будущей госпошлины (бухгалтерская справка);

Дт 01 Кт 08 - автомобиль принят к учету в составе основных средств.

В месяце уплаты госпошлины:

Дт 68 Кт 51 - уплачена госпошлина;

Дт 96 Кт 68 - на дату регистрации начислена госпошлина.

Налоговый учет

Можно ли не включать госпошлину в налоговом учете в первоначальную стоимость и амортизировать автомобиль, не дожидаясь регистрации? В законодательстве прямого ответа нет, а из норм НК РФ проглядывают разные подходы.

Подход 1. Госпошлина включается в первоначальную стоимость. Первоначальная стоимость купленного основного средства определяется как сумма расходов на его приобретение, доставку и доведение до состояния, в котором оно пригодно для использования (кроме возмещаемых НДС и акцизов) (п. 1 ст. 257 НК РФ).

Если регистрацию в ГИБДД считать действием по доведению автомобиля до эксплуатационного состояния, то госпошлину за регистрацию нужно включать в первоначальную стоимость. При таком подходе до регистрации в ГИБДД амортизировать автомобиль в налоговом учете нельзя.

Подход 2. Госпошлина учитывается как прочий расход. Государственная пошлина за регистрацию в ГИБДД является федеральным сбором (ст. 13, гл. 25.3 НК РФ). Поэтому в налоговом учете она должна включаться в состав прочих расходов (подп. 1 п. 1 ст. 264 НК РФ). При таком подходе первоначальная стоимость формируется задолго до регистрации автомобиля в ГИБДД.

В пользу плательщиков. Отметим, что совсем недавно Минфин России и налоговые органы придерживались подхода 1(письмо Минфина России от 01.06.2007 № 03-03-06/2/101). Однако налогоплательщикам удавалось доказать несостоятельность этого подхода и правомерность подхода 2 (постановления ФАС Уральского округа от 25.11.2008 № Ф09-8694/08-С3, от 30.01.2008 № Ф09-57/08-С3).

Успехи налогоплательщиков в судах, вероятно, и повлияли на позицию Минфина России. Так, в письме от 13.06.2012 № 03-03-06/1/303 финансовое ведомство прямо не подтвердило правомерность налоговой амортизации автомобиля до регистрации в ГИБДД, но косвенно допустило такую возможность.

Интересно, что в письме была проведена грань между регистрацией прав на недвижимость и регистрацией транспортных средств. Основные средства, права на которые подлежат госрегистрации, включаются в состав соответствующей амортизационной группы с момента документально подтвержденного факта подачи документов на регистрацию (п. 11 ст. 258 НК РФ). Между тем, госрегистрации подлежат права собственности на объекты недвижимости (ст. 164, 223 ГК РФ). Исходя из ст. 130 ГК РФ автотранспортное средство является движимой вещью. Его регистрация в ГИБДД не является регистрацией сделки по передаче права собственности.

Ввод в эксплуатацию до регистрации

В том же письме от 13.06.2012 № 03-0306/1/303 финансисты сделали такой вывод.

Начисление амортизации по объекту амортизируемого имущества - транспортному средству - начинается с 1-го числа месяца, следующего за месяцем, в котором объект введен в эксплуатацию (п. 4 ст. 259 НК РФ).

В результате остается неясность: насколько правомерен ввод транспортного средства в эксплуатацию до регистрации в ГИБДД. Чтобы найти решение, можно прибегнуть к аналогии.

В частности, суды разбирали похожую проблему: можно ли начислять в налоговом учете амортизацию по объектам связи, на которые не получено разрешение Минсвязи на ввод в эксплуатацию.

Точку поставил Президиум ВАС РФ в постановлении от 18.09.2007 № 5600/07. Судьи заключили, что для целей налогообложения необходимым подтверждением ввода объектов в эксплуатацию является их принятие к бухучету на основании акта приемки-передачи основных средств по унифицированной форме № ОС-1. И что дополнительные условия, налагаемые нормативными правовыми актами в сфере государственного надзора, не влекут изменения порядка принятия данных объектов к бухгалтерскому учету. И не влияют на налоговые последствия.

ПРАКТИЧНО ВОСПОЛЬЗУЙТЕСЬ

Если госпошлину с равными основаниями можно отнести как к первоначальной стоимости, так и к прочим расходам, компания вправе самостоятельно определить, куда именно она отнесет эти затраты (п. 4 ст. 252 НК РФ).

Читалка

Главная→ Читалка

Организация приобретает автомобиль. Бухгалтерский учет, налогообложение, регистрация автомобиля, учет ГСМ

Тематики: Калейдоскоп. Все грани одной темы

Показано только начало документа. Для просмотра всего текста необходимо оформить подписку на журнал АМБ-Экспресс:

Наше предприятие планирует приобрести грузовую «ГАЗель» в автосалоне по безналичному расчету.

Какие действия должны мы предпринять для постановки транспортного средства на учет, его регистрацию?

Постановка на учет автомобиля в бухгалтерском учете

Как вести бухгалтерский и налоговый учет? Водителем будет работать работник нашего предприятия, заправка бензином будет производиться с помощью карточки.

Регистрация автомобиля

Согласно постановлению Правительства РФ от 12.08.1994 г. № 938 «О государственной регистрации автомототранспортных средств и других видов самоходной техники на территории Российской Федерации» (в ред. от 12.08.2004 г.) собственники транспортных средств обязаны в установленном порядке зарегистрировать их в Государственной автомобильной инспекции в течение срока действия регистрационного знака «Транзит» или в течение 5 суток после приобретения.

Регистрация транспортных средств, принадлежащих юридическим лицам, производится на основании паспортов соответствующих транспортных средств, справок-счетов, выдаваемых юридическими лицами или индивидуальными предпринимателями, осуществляющими торговлю транспортными средствами, либо заключенных в установленном порядке договоров или иных документов, удостоверяющих право собственности на транспортные средства и подтверждающих возможность допуска их к эксплуатации на территории Российской Федерации.

При этом регистрация , в том числе временная, и изменение регистрационных данных транспортных средств не осуществляются без представления их собственниками или иными владельцами страхового полиса обязательного страхования гражданской ответственности владельца транспортного средства в случаях, когда обязанность по страхованию своей гражданской ответственности установлена федеральным законом.

Федеральным законом РФ от 25.04.2002 г. № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» установлено, что при возникновении права владения транспортным средством (приобретении его в собственность, получении в хозяйственное ведение или оперативное управление и тому подобном) владелец транспортного средства обязан застраховать свою гражданскую ответственность до регистрации транспортного средства, но не позднее чем через пять дней после возникновения права владения им.

То есть сначала Вы должны застраховать приобретенный автомобиль, а затем зарегистрировать его в Госавтоинспекции.

Бухгалтерский учет

Приобретенный организацией автомобиль в целях бухгалтерского учета признается основным средством.

Согласно ПБУ 6/01 «Учет основных средств» , утвержденного приказом Минфина РФ от 30.03.2001 г. № 26н, основные средства принимаются к бухгалтерскому учету по первоначальной стоимости.

Первоначальной стоимостью основных средств , приобретенных за плату, признается сумма фактических затрат организации на приобретение, сооружение и изготовление, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации).

Фактическими затратами на приобретение, сооружение и изготовление основных средств являются, в частности:

суммы, уплачиваемые в соответствии с договором поставщику (продавцу), а также суммы, уплачиваемые за доставку объекта и приведение его в состояние, пригодное для использования;

суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением основных средств;

таможенные пошлины и таможенные сборы;

невозмещаемые налоги, государственная пошлина, уплачиваемые в связи с приобретением объекта основных средств;

вознаграждения, уплачиваемые посреднической организации, через которую приобретен объект основных средств;

иные затраты, непосредственно связанные с приобретением объекта основных средств.

При этом не включаются в фактические затраты на приобретение, сооружение или изготовление основных средств общехозяйственные и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением, сооружением или изготовлением основных средств.

Единицей бухгалтерского учета основных средств является инвентарный объект .

Принятие к бухгалтерскому учету приобретенного автомобиля и ввод его в эксплуатацию оформляется актом о приеме-передаче объекта основных средств по унифицированной форме № ОС-1 , утвержденной постановлением Госкомстата РФ от 21.01.2003 г. № 7. В случаях приобретения автомобиля через сеть розничной торговли раздел 1 акта не заполняется.

Данные приема объекта в состав основных средств вносятся в инвентарную карточку (книгу) учета объектов основных средств (форма № ОС-6 ).

Регистрация автомобиля на ООО влечет за собой необходимость заключения официального договора с покупателем. Нужно будет отразить и расходы в учете предприятия.

Бухгалтерский и налоговый учет автотранспорта

Ситуация будет иметь свои плюсы и минусы, причем многое будет зависеть от того, кто является продавцом машины - обычный гражданин или предприниматель, организация.

Документальное оформление сделки

Организации постоянно совершают сделки по закупке товаров, материалов. Чуть реже они сталкиваются с необходимостью закупки основных средств. Одной из разновидностей являются транспортные средства.

Организации постоянно совершают сделки по закупке товаров, материалов. Чуть реже они сталкиваются с необходимостью закупки основных средств. Одной из разновидностей являются транспортные средства.

Зачастую ООО совершают сделки внутри предприятия, покупая машины у учредителей, руководителей или простых сотрудников фирмы. Но иногда все происходит по иному сценарию. Например, объявление о продаже может быть найдено в обычной газете. В этом случае продавцами становятся:

- граждане;

- иные организации.

Если продавец не имеет никакого отношения к бизнесу (не является ИП), то заключать договор купли-продажи необязательно. Достаточно будет закупочного акта. Но в нем обязательно нужно прописывать условия сделки и стоимость автомобиля, реквизиты покупателя и продавца. Таким образом, при покупке машины у физического лица бумажная волокита будет минимальной.

А вот покупку у другой организации нужно будет оформлять в форме договора купли-продажи. Дополнительно понадобится заполнить акт приемки-передачи.

Учесть на балансе можно будет только ту сумму, которая прописана в договоре или закупочном акте.

Дополнительно придется задокументировать факт передачи средств. Тут возможно несколько вариантов:

- если деньги выдаются из кассы, то составляется кассовый ордер;

- при безналичной оплате потребуется платежное поручение и выписка из банка покупателя.

Расплачиваться с физическими лицами и другими компаниями можно без ограничения по суммам. А если продавец является ИП, то отдать ему на руки больше 100000 рублей за раз нельзя.

Особенности учета НДС, налоги и штрафы

Любая организация, приобретающая автомобиль, заинтересована в том, чтобы в документах был выделен НДС. В противном случае принять его к вычету нельзя. Зато начислять его впоследствии во время продажи транспортного средства придется, что является существенным недостатком.

С этой точки зрения заключать договор выгоднее с другими компаниями. Они могут выделить НДС, в отличие от обычного гражданина.

Приятным бонусом является то, что амортизация по транспортным средствам учитывается на балансе. Соответствующие суммы можно списать на расходы, а значит, снизить конечный размер налога на прибыль.

При записи автомобиля на ООО придется платить налог на имущество, который можно будет учесть в финансовом результате. А вот штрафы за нарушение ПДД окажутся у организаций выше, чем у физических лиц. Но, как правило, при остановке гаишниками они выписываются на водителя, а при регистрации нарушения камерами - на ООО.

Право использования авто

Просто так взять машину предприятия не получится. Необходимо будет выписать на конкретное лицо доверенность. Зато путевые листы использовать совсем необязательно.

Существенным недостатком является то, что ни один из сотрудников компании или его учредитель не имеет права использовать автомобиль компании в личных целях. В противном случае имеет место быть получение личной материальной выгоды, которая подлежит налогообложению.

Подведем итоги

В оформлении автомобиля на ООО существует немало нюансов. Их необходимо учитывать при заключении договора. Если организация хочет принять в зачет НДС, то при покупке машины у физического лица имеет смысл привлечь к сделке посредника.

Наши юристы знают ответ на ваш вопрос

Если вы хотите узнать, как решить именно вашу проблему , то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно !

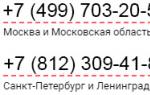

или по телефону:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

Продажа транспортного средства организацией

N ЕД-4-3/13609@

О ПРИНЯТИИ К УЧЕТУ АВТОМОБИЛЯ В КАЧЕСТВЕ ОСНОВНОГО СРЕДСТВА

Федеральная налоговая служба в связи с поступающими запросами налоговых органов и индивидуальных предпринимателей о порядке принятия к учету автомобиля в качестве основного средства, приобретенного физическим лицом до государственной регистрации в качестве индивидуального предпринимателя, осуществляющего предпринимательскую деятельность на общей системе налогообложения, сообщает следующее.

Согласно Налогового кодекса Российской Федерации (далее — Кодекс) физические лица, зарегистрированные в установленном действующим законодательством порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, по суммам доходов, полученных от осуществления такой деятельности, при исчислении налоговой базы в соответствии с Кодекса имеют право на получение профессиональных налоговых вычетов в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с извлечением доходов.

При этом состав указанных расходов, принимаемых к вычету, определяется налогоплательщиком самостоятельно в порядке, аналогичном порядку определения расходов для целей налогообложения, установленному "Налог на прибыль организаций" Кодекса.

Порядок учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей на основании Кодекса утвержден приказом Министерства финансов Российской Федерации и Министерства Российской Федерации по налогам и сборам от 13.08.2002 N 86н/БГ-3-04/430 (далее — Порядок).

В соответствии с подпунктом 4 пункта 15 Порядка амортизация учитывается в составе расходов в суммах, начисленных за налоговый период. При этом начисление амортизации производится только на принадлежащее индивидуальному предпринимателю на праве собственности имущество, непосредственно используемое для осуществления предпринимательской деятельности и приобретенное за плату.

Согласно Постановлениям ФАС УО от 25.02.2010 , ФАС ЗСО от 25.01.2010 по делу и ФАС СЗО от 18.03.2008 по делу использование предпринимателем имущества в личных целях до начала ведения деятельности не лишает его права включать стоимость имущества в налоговые расходы. А тот факт, что имущество было приобретено еще до начала ведения предпринимательской деятельности, не имеет значения. Начисление амортизации по основным средствам начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в использование.

Судами сделан вывод, что имущество должно использоваться для предпринимательской деятельности, а не приобретаться в период ее ведения.

и Порядком не установлено, что начисление амортизации производится только по основным средствам, которые приобретены физическим лицом после регистрации в качестве индивидуального предпринимателя.

По мнению ФНС России, вне зависимости от времени приобретения основного средства индивидуальный предприниматель вправе начислять по нему амортизацию, в случае использования основного средства для извлечения дохода от предпринимательской деятельности.

Индивидуальный предприниматель вправе принять автомобиль к учету в качестве основного средства. Подтверждением может быть акт о приеме-передаче объекта основных средств и инвентарная карточка, введение в эксплуатацию данного автомобиля (приказ, путевые листы об использовании автомобиля и т.д.).

Согласно пункту 37 раздела IX Порядка амортизируемое имущество, используемое для осуществления предпринимательской деятельности, принимается на учет по первоначальной стоимости, определяемой в соответствии с разделами VII и VIII Порядка.

В соответствии с пунктом 44 Порядка индивидуальные предприниматели, приобретающие объекты основных средств, бывшие в употреблении, вправе определять норму амортизации по этому имуществу с учетом срока полезного использования, уменьшенного на количество месяцев эксплуатации данного имущества предыдущими собственниками.

Таким образом, индивидуальный предприниматель вправе уменьшить срок полезного использования основного средства, бывшего в употреблении, на количество лет (месяцев) его эксплуатации собственником (физическим лицом), в том числе до регистрации в качестве индивидуального предпринимателя.

Кроме того, должны быть документы, подтверждающие приобретение автомобиля физическим лицом (договор купли-продажи, платежные документы об оплате стоимости автомобиля), а также технический паспорт автомобиля.

Доведите данное разъяснение, согласованное с Департаментом налоговой и таможенно-тарифной политики Минфина России, до нижестоящих налоговых органов.

Действительный

государственный советник

Российской Федерации