Штрафы в 1с 8.3. Начисление штрафа: проводки. Как начислить штраф, если не выполнены договорные обязательства

В зависимости от вида штрафа, в 1С 8.3 применяется различный порядок отражения в учете. Рассмотрим наиболее распространённые ситуации.

На административный штраф для компании выдается специальное постановление. Помимо стандартных сведений, в нем указываются

- Размер штрафа;

- Статья, по которой оштрафовано предприятие;

- Необходимые сведения о получателе платежа.

Для оплаты административного штрафа, у предприятия имеется 60 календарных дней, которые нужно отсчитывать со дня, когда вступило в силу постановление.

После получения постановления бухгалтер обязан отразить начисление штрафа в бухгалтерских регистрах программы 1С 8.3.

Учет административных штрафов ведется в составе прочих расходов. Данный порядок прописан в п.11 ПБУ 10/99.

Бухгалтерские проводки будут такими: Дт 91 субсчет Прочие расходы Кт 76 – в прочих расходах отражен административный штраф.

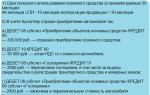

В 1С 8.3 начисление административного штрафа следует отразить Операцией. Заходим в меню Операции, выбираем вид операции Операции, введенные вручную:

Открываем выбранную операцию:

Кнопкой Создать, создаем новую операцию и заполняем:

- Дату документа и корреспонденцию счетов, соответствующую бухгалтерским проводкам;

- Рекомендуем заполнить строчку комментарии;

- При заполнении аналитики следует использовать уже созданную ранее статью Прочих доходов и расходов – Административные штрафы или создать новую:

При выборе аналитики статьи затрат следует учесть, что сумма штрафа принимается только к бухгалтерскому учету, поэтому следует выбрать статью расхода/дохода «не принимаемые к НУ», то есть «галочкой». В графе НУ в справочнике затрат не должна быть отмечена затрата:

По причине того, что штрафы в налоговом учете нельзя списать на расходы, поэтому возникает постоянное налоговое обязательство ПНО.

Следует обратить внимание на результат формирования проводок в 1С 8.3. В колонке сумма «Дт НУ» суммы штрафа не отражены. Штраф отражен по правилам ПБУ 18/02:

После проведения документа необходимо распечатать бухгалтерскую справку на закладке Бухгалтерская справка. Подписать и хранить в бухгалтерских документах в оригинале:

Малые предприятия ПБУ 18/02 могут не применять и в учете постоянные разницы не формируются.

На какой счет в проводках отнести пени и штрафы по налогам в 1С 8.3

В бухгалтерском учете суммы штрафов и пени по налогу на имущество, НДС, по налогу на прибыль и т.п., отражаются проводкой: Дт 99 Кт 68 субсчет Расчеты по штрафам и пени – начислены налоговые пени и штрафы по налогу на имущество, на прибыль или иным налогам:

Отражение операции в бухгалтерском учете аналогично учету административных штрафов, только меняется аналитика учета. Запись проводится на основании требования органов ИФНС. Рекомендуем к счету 68 открыть отдельные субсчета, где будут показаны суммы пени и штрафов по налогам.

При перечислении сумм в бюджет: Дт 68 субсчет Расчеты по штрафам и пени Кт 51 – перечислены пени и штрафы по налогу в бюджет, сальдо по счету 68 закроется.

Если организация планирует оспорить в суде или в вышестоящей инстанции штрафы, все равно следует начислить пени и штрафы в бухгалтерском учете проводкой: по дебету счета 99 и кредиту 68 счета. При положительном решении суда в пользу организации сделать сторнирующую запись.

По причине того, что в бухгалтерском учете все штрафы списываются на финансовый результат, то разниц не возникает по ПБУ 18/02.

Штрафы, пени, неустойки по хозяйственным договорам

Наиболее распространённые в деятельности предприятия штрафы – это штрафы, неустойки, пени по хозяйственным договорам.

Более подробно как вести учет штрафов и пеней по договорам с контрагентами в программе 1С 8.3 Бухгалтерия рассмотрено

В бухгалтерском учете штрафы, неустойки, пени за нарушение обязательств по договору входят в состав внереализационных расходов. К бухгалтерскому учету принимаются в суммах, присужденных судом, в том периоде, когда вынесено решение суда об их взыскании. Отражаются в учете проводками:

- Дт 91.2 Прочие расходы Кт 76 Расчеты с разными дебиторами и кредиторами на сумму начисленных штрафов, присужденных судом;

- Дт 76 Расчеты с разными дебиторами и кредиторами Кт 51 Расчетный счет на сумму перечислений, то есть уплаты.

Операция по отражению штрафа в учете такая же, как по отражению административных штрафов – Операция, введенная вручную, только меняется корреспондирующий счет и аналитика:

Так как штрафы и пени по хозяйственным договорам принимаются к налоговому учету, то при проведении документа сумма будет отражаться и в бух.учете, и в налоговом учете.

Как начислить штраф, если не выполнены договорные обязательства

Штрафные санкции начисляются в случае, если поставщиком не были выполнены договорные обязательства.

Аналогично учету административных штрафов заполняем Операцию, введенную вручную:

- Указываем наименование, счета по дебету и кредиту;

- Сумму по операции и субконто;

- По дебету субконто указывается контрагент;

- Документ по списанию с банковского счета, на основании которого начисляются штрафные пени, договор;

- В субконто по кредиту указываем статью прочих доходов и расходов из справочника Справочник статей доходов и расходов, где выбираем статью дохода Штрафы, пени и неустойки к получению (уплате):

Для суммы штрафа используется документ Поступление на расчетный счет с видом операции Прочее поступление. Вид расчетного счета – счет 76.02 Расчеты по претензиям, так как сумма штрафа принимается к НУ, то формируются однотипные проводки и в БУ и в НУ.

Если Вам необходима помощь в освоении более широкого спектра операций в программе 1С, то мы предлагаем Вам пройти наш профессиональный курс « ». Подробнее о курсе смотрите в следующем видео:

Практически любая компания хотя бы раз получала от ФНС требование на уплату штрафа за несвоевременно сданную декларацию или на уплату пеней за просрочку платежа. Как самостоятельно рассчитать сумму пеней и проверить расчеты налоговой службы, какими проводками отразить налоговые санкции, расскажем в данной статье.

Учет штрафов по налогам

Определение налогового штрафа можно найти в ст. 114 НК РФ. Согласно нормам Налогового кодекса, штраф относится к категории налоговых санкций. Применяется он в случае совершения налогового правонарушения и исчисляется в денежном выражении.

Размер штрафа зависит от вида нарушения (гл. 16 НК РФ). Самые распространенные налоговые санкции, с которыми сталкивается бухгалтер, это штрафы за несвоевременную уплату налогов и сдачу отчетности.

Например, при подаче декларации по НДС позже установленного срока компанию ждет штраф в размере от 5 до 30 % суммы налога, указанного в декларации. При этом минимальный штраф составит 1000 рублей (ст. 119 НК РФ). А если бухгалтер забыл перечислить налог, придется заплатить еще и пени за каждый день просрочки.

Все штрафы по налогам выносятся на основании решения ФНС и подлежат уплате виновной организацией, а не должностным лицом. Иногда штрафы по отчетности удерживают из зарплаты исполнителя (например, главбуха) - такие действия должны быть закреплены в локальных нормативных актах (в положении об оплате труда, в порядке о премировании работников и т. п.).

Штрафы отражаются по дебету счета 99 и кредиту счетов 68 или 69. Для подробной аналитики можно открыть дополнительные субсчета к счету 68 в разрезе видов налогов. Например, счет 68 субсчет «Штрафы по НДС». Такая аналитика позволит бухгалтеру отследить, штрафы по каким налогам уже уплачены.

- Дебет 99 Кредит 68 - начислен штраф по налогу.

- Дебет 68 Кредит 51 - перечислен в ФНС штраф по налогу.

- Дебет 99 Кредит 69 - начислен штраф по страховым взносам.

Суммы налоговых санкций не уменьшают налогооблагаемую прибыль (п. 2 ст. 270 НК РФ).

Как отразить в учете пени по налогу

Пени не относятся к налоговым санкциям, а поэтому их учет мы рассмотрим отдельно.

Пеня - это денежная сумма, которую компания (ИП) должна заплатить в бюджет, если налоги (взносы, сборы) уплачены не вовремя (ст. 75 НК РФ).

Пени начисляются за каждый календарный день просрочки исполнения обязанности по уплате налога или сбора начиная со следующего за установленным законодательством днем уплаты налога или сбора. Если срок уплаты налога выпадает на 25 января, то пени нужно начислять с 26 января.

Начислять ли пени за день, в который погашена задолженность, - вопрос спорный. На протяжении многих лет контролирующие органы и суды отстаивают разные точки зрения. Минфин России считает, что пени не нужно начислять за день, в котором произошла уплата недоимки (письмо от 05.07.2016 № 03-02-07/2/39318). Суды также соглашаются с указанным мнением. А вот ФНС нередко настаивает на том, что пени нужно начислить даже за день, когда недоимка была уплачена (Разъяснения ФНС РФ от 28.12.2009). Если сумма пеней за один день не велика, безопаснее поступить согласно позиции налоговой службы. Если речь идет о существенных суммах, нужно быть готовым к тому, что свою позицию придется доказывать в суде.

Пеня за каждый день просрочки определяется в процентах от долга. Процентная ставка пени равна 1/300 действующей ставки рефинансирования. Ставка рефинансирования приравнена к ключевой ставке, по состоянию на 01.03.2017 она равна 10 % (Информация ЦБ РФ от 16.09.2016).

Пени = Не уплаченная в срок сумма налога x Количество календарных дней просрочки x 1/300 ставки рефинансирования.

С 01.10.2017 пени будут считаться исходя из 1/150 ставки рефинансирования, если просрочка по уплате превысит 30 дней (Федеральный закон от 30.11.2016 № 401-ФЗ).

На практике пени учитывают по-разному: одни специалисты относят пени по налогам на счет 91, а другие - на счет 99. Ни один нормативный акт не дает четкого ответа, на каком счете нужно учитывать пени. Решение нужно принять самостоятельно и закрепить его в учетной политике предприятия.

Вариант № 1. Пени учитываются на счете 91

Если прочитать определение пени, то можно сделать вывод: пени не относятся к налоговым санкциям, а значит, не могут быть учтены на счете 99. Характеристика счета 99 представлена в плане счетов и дословно звучит так: «на счете 99 отражаются суммы начисленного условного расхода по налогу на прибыль, постоянных обязательств и платежи по перерасчетам по этому налогу из фактической прибыли, а также суммы причитающихся налоговых санкций». Про пени тут речи нет.

Так как пени не учитываются при налогообложении (п. 2 ст. 270 НК РФ), для их учета остается лишь счет 91-2. Однако в плане счетов разъясняется, что по счету 91 можно учитывать лишь пени за нарушение договорных условий. Перечень расходов раскрыт в ПБУ 10/99, и среди перечисленных также нет пеней по налогам. Но в ПБУ 10/99 есть статья «прочие расходы», и пени можно отнести к ней. Главное, закрепить отражение пеней на счете 91 в учетной политике организации.

Учитывая пени на счете 91, придется начислять постоянное налоговое обязательство (ПБУ 18/02).

Пример. Компания «Сила» получила требование на уплату пеней по налогу на прибыль в размере 1 450 рублей. В организации учет пеней ведут на счете 91.

Бухгалтер сделал проводки:

Дебет 91-2 Кредит 68 1 450 - начислены;

Дебет 99 Кредит 68 290 - отражено постоянное налоговое обязательство (1 450 x 20 %).

Вариант № 2. Пени учитываются на счете 99

Учитывать пени на счете 99 гораздо удобнее. Тогда бухгалтеру не придется начислять ПНО.

В инструкции по применению плана счетов для учета напрямую не подходит ни счет 91, ни счет 99. Однако по своему экономическому содержанию понятие пеней очень близко к налоговым санкциям, которые нужно учитывать на счете 99. Операции в бухучете нужно отражать исходя из их экономического содержания, которое находится в приоритете перед правовым статусом операции (п. 6 ПБУ 1/2008).

Пример . Компания «Небо» получила требование на уплату пеней по налогу на прибыль в размере 421 рубль. В организации учет пеней ведут на счете 99.

Бухгалтер сделал проводки:

Дебет 99 Кредит 68 421 - начислены пени.

Независимо от выбранного варианта отражения уплаты нужно помнить, что пени не уменьшают прибыль в целях налогообложения. В бухгалтерской отчетности пени отражаются в зависимости от выбранного счета учета. В конечном итоге чистая прибыль будет одинаковой при любом варианте учета. Если сумма существенна, желательно раскрыть информацию о ней в пояснительной записке.

Пример расчета. ООО «Весенний ветер» отправило декларацию по НДС за IV квартал 2016 года 30.01.2017 вместо установленного срока 25.01.2017. Налог к уплате согласно декларации равен 360 000 рублей. Компания заплатила причитающийся налог только 30.03.2017. ФНС выставила требование № 4587 от 05.04.2017, согласно которому нужно уплатить штраф в размере 5 % от суммы налога - 18 000 рублей. Бухгалтер рассчитал суммы пеней и отразил все санкции проводками. Учет пеней в компании «Весенний ветер» ведется на счете 99. За день оплаты пени также начисляются.

Дебет 99 Кредит 68 18 000 - отражен штраф согласно требованию № 4587 от 05.04.2017.

Бухгалтер рассчитал пени. НДС можно платить по 1/3 в квартал. Таким образом, 25.01.2017 компания должна была заплатить 120 000 рублей (360 000: 3). По 120 000 рублей следовало отправить в бюджет 27.02.2017 и 27.03.2017 (из-за выходных дней срок уплаты переносится). Ставка рефинансирования равна 10%.

Пени по первому платежу считаются за 64 дня (с 26.01.2017 по 30.03.2017).

120 000 х 64 дн. х 10 % : 300 = 2 560 рублей.

Пени по второму платежу считаются за 31 день (с 28.02.2017 по 30.03.2017).

120 000 х 31 дн. х 10 % : 300 = 1 240 рублей.

Пени по третьему платежу считаются за 3 дня (с 28.03.2017 по 30.03.2017).

120 000 х 3 дн. х 10 % : 300 = 120 рублей.

Итого пени по налогу = 2 560 + 1 240 + 120 = 3 920 рублей.

Дебет 99 Кредит 68 3 920 - отражены по НДС

.

Штрафы и пени ─ это то, что определяет материальную ответственность за неисполнение обязательств. Есть два вида ответственности, которые отличаются друг от друга. Одна из них относится к договорной сфере и регулируется гражданским правом, а вторая ─ налоговым законодательством.

Отражая пени и штрафы в налоговом учете, как и в бухгалтерском, нужно четко понимать, о каком виде санкций идет речь – договорные они или налоговые. Это влияет как на проводки, так и на признание в составе расходов при расчете налога на прибыль.

1. Неустойка в ГК РФ

2. Штрафы и пени в НК РФ

3. Проводки по начислению и оплате штрафа в бухучете

4. Налоговый учет неустойки по договору

5. Надо ли платить НДС с полученного штрафа?

6. Отражение штрафов и пени по налогам в бухгалтерском учете

7. Отражение пени по налогам в бухгалтерском учете

8. Налоговые санкции — пени и штрафы в налоговом учете

9. Проводки по начислению штрафов и пени в 1С 8.3

Теперь подробно раскроем каждый из этих пунктов.

1. Неустойка в ГК РФ

В ГК РФ нет определения штрафов и пени, но есть такое понятие, как «Неустойка» (ст.330 ГК РФ).

Практически во всех договорах есть пункт об ответственности, в котором обычно прописывают условия, при которых образуется неустойка и ее величину. Если это фиксированное значение, то его принято называть штрафом, а неустойку, которая получается расчетным путем ─ пени.

Обычно, для расчета пени определяют процент за каждый день нарушения условий договора и показатель, от которой считают пени.

2. Штрафы и пени в НК РФ

С точки зрения налогового кодекса, штраф ─ это вид налоговой санкции ─ мера ответственности за совершенное налогового правонарушение (ст.114 НК РФ). Суммы штрафов определены в НК. Они, в первую очередь зависят от того, какое требование налогового законодательства было нарушено.

Пеня (ст. 75) ─ денежная сумма, которую налогоплательщик выплачивает в случае просрочки уплаты налогов, взносов, сборов. Ее величина зависит от:

- неуплаченной суммы обязательного платежа

- длительности просрочки

- ставки рефинансирования, установленной Центробанком на дату расчета пени

Если в случае нарушения договорных обязательств сторона-нарушитель выплатит фиксированный штраф или расчетную сумму пени, то при неуплате налогов (взносов, сборов) или их частей, налоговики обяжут налогоплательщика выплатить и недоимку, и штраф, и пени.

3. Проводки по начислению и оплате штрафа в бухучете

Бухгалтерский учет неустойки по договору в виде штрафа рассмотрим на примере. По договору ООО «Осень» должно было поставить ООО «Лето» товары на сумму 50 000 рублей. Срок исполнения ─ 15.06.2018. В случае нарушения сроков ООО «Осень» должна выплатить неустойку в размере 3 000 рублей. Товар был поставлен 20.06.2018.

Документальное оформление. Если в договоре не прописан порядок оформления неустойки, то пострадавшая сторона может составить претензию и отправить ее должнику. К претензии нужно приложить расчет суммы неустойки.

Согласно п. 7 ПБУ 9/99 «Доходы организации» и п. 11 ПБУ 10/99 «Расходы организации», штрафы и пени относятся к прочим расходам.

Проводки в бухучете по штрафу – начисление:

У ООО «Лето»: Дт 76-2 ─ Кт 91-1 ─ 3000 руб.

У ООО «Осень»: Дт 91-2 ─ Кт 76-2 ─ 3000 руб.

Проводки по оплате штрафа и его получению:

У ООО «Лето»: Дт 51 ─ Кт 76-2 ─ 3000 руб.

У ООО «Осень»: Дт 76-2 ─ Кт 51 ─ 3000 руб.

Как отражаются пени и штрафы в налоговом учете, читайте дальше.

4. Налоговый учет неустойки по договору

Организация или ИП на ОСН ─ пострадавшая сторона ─ должна включать полученные от контрагента штрафы и пени в состав внереализационных доходов в том случае, если они признаны должником или есть решение суда о назначении неустойки, вступившее в силу (п.3 ст. 250 НК РФ).

Компания на ОСН, которая нарушила условия договора, после того как признала неустойку или в случае судебного решения, может признать ее при расчете налога на прибыль в составе внереализационных расходов (пп.13 п.1 ст.265 НК РФ).

Как и компании на ОСН, организации и ИП на УСН должны отнести признанные должником или по решению суда неустойки в состав внереализационных доходов.

Но компания, которая нарушила условия договора, не может признать штрафы и пени в составе своих расходов, так как их нет в закрытом перечне расходов УСН (ст. 346.16 НК РФ).

Обратите внимание, что признанный должником и уплаченный им штраф не одно и то же. Неустойка должна быть учтена в доходах или расходах в момент признания ее должником.

Документы, которыми можно подтвердить признание штрафа:

- договор с соответствующими условиями

- двусторонний акт

- письмо должника, которым он признает факт и размер неустойки

Наличие таких документов крайне важно, когда вы отражаете пени и штрафы в налоговом учете. Это становится особенно важным на стыке налоговых периодов. Например, должник признал неустойку в 2018 году, а выплатил только в 2019. Сумма неустойки подлежит включению в налоговую декларацию 2018 года.

Чтобы не просрочить платежи контрагентам, не забывайте проводить с ними регулярные сверки. Как это .

5. Надо ли платить НДС с полученного штрафа?

У налоговиков, Минфина и судов до недавнего времени не было четко выработанной позиции по отношению включения полученных штрафов в налогооблагаемую базу по НДС.

Налоговики ссылались на пп.2 п.1 ст.162 НК, в котором говорится о том, что в налоговую базу по НДС надо включать все суммы, «связанные с оплатой реализованных товаров (работ, услуг)». А так как поступление штрафов и пени от контрагентов, так или иначе, связаны с продажами, то их нужно облагать НДС.

Но позже сложилась другая практика оценки поступивших штрафов с точки зрения НДС.

Есть неустойки, которые получает покупатель от продавца , например, за несвоевременно поставленный товар. Такие штрафы и пени никак не связаны с реализацией продукции и услуг, и они точно не должны включаться в налоговую базу по НДС. Это подтверждает и письмо Минфина РФ от 08.06.2015 № 03-07-11/33051.

В противоположной ситуации, когда продавец получает неустойку от покупателя за несвоевременную оплату товаров, суды и налоговики долго не могли прийти к единому мнению. Суды считали, что такая неустойка не относится к оплате товаров (работ, услуг) по смыслу ст.162 НК РФ. Причем свое мнение ВАС высказал еще в 2008 году ─ Постановление Президиума ВАС от 05.02.2008 № 11144/07.

А письма Минфина (например, от 17.08.2012 № 03-07-11/311) содержали противоположное мнение.

В итоге в 2013 году Минфин в письме от 04.03.2013 № 03-07-15/6333, согласился с тем, что неустойки, полученные продавцом от покупателя за задержку оплаты, не нужно включать в налоговую базу по НДС. В 2016 году Минфин в письме от 05.10.2016 № 03-07-11/57924 еще раз подтвердил это же мнение.

6. Отражение штрафов и пени по налогам в бухгалтерском учете

В главе 16 НК РФ перечислены возможные виды налоговых правонарушений и ответственность за них. В каждом случае налоговая выносит решение, которое является основанием для уплаты штрафа.

Выплата же пени может быть произведена налогоплательщиком добровольно. Например, компания составила уточненную декларацию, доплатила налог, после чего посчитала сумму пени и перечислила ее в бюджет.

Если налог доначислили инспекторы в результате проверок, то с компании взыщут недоимку, обяжут заплатить штраф и пени.

Начисление штрафов по налогам регламентировано Инструкцией по применению плана счетов (Приказ от 31.10.2000 № 94н):

Дт 99 ─ Кт 68 ─ на сумму установленного штрафа

7. Отражение пени по налогам в бухгалтерском учете

Что касается пени , то в нормативных актах нет однозначного руководства по их отражению в бухгалтерском учете.

Инструкцией по применению плана счетов установлено, что на счете 99 нужно учитывать «суммы причитающихся налоговых санкций». А пени, согласно НК РФ, относятся не к налоговым санкциям (глава 15), а к способам обеспечения исполнения обязанностей по уплате налогов, сборов, страховых взносов (глава 11).

Поэтому существует два варианта учета пени.

Первый вариант . Учесть пени на счете 91-2 «Прочие расходы». Хотя статьи «Пени, уплаченные по обязательным платежам» и нет в перечне прочих расходов в ПБУ 10/99, но там есть пункт «прочие расходы».

Дт 91-2 ─ Кт 68 ─ на сумму пени

Второй вариант учета пени ─ все-таки воспользоваться счетом 99. Согласно п.6 ПБУ 1/08 «Учетная политика», при отражении фактов хозяйственной деятельности нужно соблюдать приоритет содержания перед формой. А по своему смыслу пени за несвоевременную уплату налогов близки к штрафам, а значит к налоговым санкциям.

Проводка в бухучете по начислению пени в этом случае такая же, как и по штрафам:

Дт 99 ─ Кт 68 ─ на сумму пени

В обоих вариантах нужно оформить расчет суммы пени бухгалтерской справкой.

И так как есть разные способы отражения пени в бухгалтерском учете, лучше закрепить выбранный вариант в учетной политике.

Проводки по оплате штрафов и пени . Перечисление штрафов и пени отражаются в учете одинаково:

Дт 68 ─ Кт 51 ─ на суммы перечисленных штрафов или пени

8. Налоговые санкции — пени и штрафы в налоговом учете

В п.2 ст.270 НК РФ закреплено, что все штрафные санкции и пени, которые были перечислены в бюджет за неуплату или несвоевременную уплату налогов, взносов, сборов не учитываются в расходах при расчете налога на прибыль.

А это значит, что когда штраф или пени по налогам уплачены, в налоговом учете организации появляется постоянное налоговое обязательство (ПНО), которое увеличивает сумму налога к уплате.

Нужно ли делать проводки, чтобы учесть ПНО?

Если штрафы и пени были начислены по дебету счета 99 и кредиту счета 68, то в этом случае дополнительные проводки не нужны. Дело в том, что счет 99 не участвует в формировании налогооблагаемой базы по налогу на прибыль.

В том случае, когда пени были учтены в бухгалтерском учете на счете 91-2 как прочие расходы, нужно дополнительно начислить ПНО:

Дт 99 ─ Кт 68 ─ на 20% (ставка налога на прибыль) от суммы пеней

9. Проводки по начислению штрафов и пени в 1С 8.3

Как делать проводки по начислению штрафов и пени в 1С 8.3 смотрите в этом видео.

В бухгалтерском и налоговом учете штрафов и пени нет особых сложностей. Главное понять, что между последствиями неисполнения условий договора и ответственностью за нарушения налогового законодательства большая разница.

Именно это влияет на то, как отражать пени и штрафы в налоговом учете, принимать их или нет для налогообложения прибыли, какие счета будут участвовать в бухгалтерских проводках. Свои вопросы по учету штрафов и пени оставляйте в комментариях.

Учитываем пени и штрафы в налоговом учете и составляем проводки

Пеня или, привычнее, пени – денежные средства, которые взыскиваются как штраф с плательщика за просрочку платежа в установленные законодательством сроки. Они могут взиматься по налогам и страховым взносам. Их начисляют за каждый день, прошедший с даты, когда нужно было перечислить платеж, до дня погашения задолженности. Рассчитываются исходя из ставки рефинансирования. В этой статье мы рассмотрим нюансы их учета и основные проводки по начислению и выплате пеней по налогам.

Пеня – это процентное соотношение 1/300 к ставке рефинансирования ЦБ РФ Плательщик перечисляет суммы пеней в добровольном или принудительном порядке (без согласия плательщика деньги списывают с его расчетного счета), одновременно или после погашения задолженности по налогам или страховым сборам.

Учет штрафов по налогам в бухучете

При отражении пени в учете возникает вопрос, можно ли учесть их в составе расходов. Ведь, по сути, при перечислении этих сумм организация несет затраты. Согласно ПБУ 10/99 они признаются прочими расходами в бухгалтерском учете и отражаются по дебету и кредиту счетов 68 и 69. В налоговом учете эти расходы не могут быть признаны. Другими словами, эти штрафы не уменьшают налогооблагаемую прибыль фирмы.

Мнение о том, что суммы перечисленных пеней нужно отражать по дебету счета 91 «Прочие расходы» и кредиту 68 и 69, получило широкое распространение в бухгалтерской практике. Если учитывать пени именно по этому счету, возникает постоянное налоговое обязательство (ПНО), что усложняет учет.

Основным аргументом для отражения пени по 91 счету является определение санкций в Налоговом Кодексе, в котором фигурирует понятие «штраф». А на 99 счете можно отразить именно налоговые санкции. В отчетности по налогу на прибыль такие суммы объединяют в одну категорию.

Еще одно «за» в пользу учета пеней на 99 счете – достоверность отчетности. Если сумма попадает на 91, происходит занижение налогооблагаемой базы прибыли, так как прочие расходы учитываются в затратах. В то же время суммы санкций на 99 счете не формируют расходы. Это не противоречит основной задаче бухгалтерского учета – представление безусловной и подлинной информации о финансовых показателях организации.

Проводки по начислению и уплаты пени по налогам: на прибыль, НДС, НДФЛ

Как говорилось выше, пени не должны уменьшать . Поэтому лучше использовать проводку Д99 «Налоговые санкции» К 68.4 «Налог на прибыль». Если же организацией принято решение учитывать их на 91 счете, проводка будет выглядеть: Д91 «Прочие расходы» К 68.4.

«Альфа» не перечислила вовремя налог на прибыль в размере 78540 руб.. Срок уплаты был апреля. Фирма погасила свою задолженность 20 мая. Вместе с налогом были перечислены штрафа. Ставка рефинансирования 8,25%.

78540 х (1/300 х 8,25%) х 22 = 475,17 руб .

Проводки по штрафам:

Если учитывать пени на 91 счете нужно будет отразить ПНО в размере 95,03 руб. (475,17 х 20%), проводки по начислению и выплате налоговых штрафов будут выглядеть так:

Для НДС, НДФЛ и прочих налогов проводки будут идентичны. Меняться будет только субсчет по 68 счету. Для НДС – это 68.2, для НДФЛ – 68.1. Способ расчета пени для всех налогов идентичен.

Проводки по начислению пени по страховым взносам

«Альфа» перечислила страховые взносы в Пенсионный фонд по пенсионному обеспечению за апрель в сумме 39847 руб. 10 июня.

Пени составят:

При учете штрафа на 99 счете:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 99.06 |

В данной статье мы рассмотрим, как в бухгалтерском учете учитываются штрафы у покупателя.

Например, ООО «Кедр» внесла предоплату ООО «Бенджамин» согласно договору на сумму 119 тысяч рублей с учетом НДС 18%. Время поставки по условиям договора составляет 14 дней со дня оплаты. Поставщик при этом просрочил выполнение обязательств на 10 дней. ООО «Кедр» по этой причине были начислены штрафные санкции согласно договору в размере 0,05% за каждый день просрочки. В итоге штраф составил 590 рублей (119 000*0,05%*10 дней).

Теперь посмотрим, как учет штрафов выполняется и отражается в бухгалтерском учете «1С Бухгалтерия 8» (ред. 3.0.)

Выплата поставщику отражена в документе «Платежное поручение» - она располагается на закладке «Банк и касса». Этот документ необязательно оформлять в программе, если платеж выполняется в клиент-банке.

В программе формируется документ «Списание с расчетного счета» на основании платежного поручения с видом операции - «Оплата поставщику». Если поддерживает клиент-банк, то документ можно загрузить из него. Затем в соответствии с документом формируется проводка: Дт 60.02 Кт 51

Также на основании документа «Списание с расчетного счета» формируется «Счет-фактура» и выполняется проводка: Дт 68.02 Кт 76ВА

Штрафные санкции в размере 590 рублей начисляются после того, как поставщиком не были выполнены его обязательства по договору.

Теперь формируем проводку Дт 76.02 Кт 91.01. Ее можно отразить через операцию БУ и НУ, она расположена в закладке «Учет, налоги и отчетность».

Теперь заполняем операцию, указывая ее наименование, счета по кредиту и дебету, сумму по операции и субконто. Отметим, что по дебету субконто будут значиться контрагент, документ по списанию денег с Р/C , на основании которого начисляются штрафные пени, а также договор.

В субконто по кредиту следует указать «Штрафы, пени и неустойки к получению (уплате)». Данная проводка может быть отражена через корреспонденцию счетов.

Для суммы штрафа используется документ «Поступление на расчетный счет» с видом операции «Прочее поступление». Видом расчетного счета будет чет 76.02 «Расчеты по претензиям».

Поступление средств от ООО «Бенджамин» будет отражено в документе «Поступление товаров и услуг» с видом операции «Товары».

Таким образом, выполняется начисление штрафов в бухгалтерском учете у покупателя.