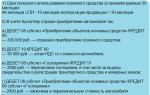

Лизинг налог на прибыль. Почему лизинг выгоднее кредита Экономия по налогу на прибыль

Лизинг - это выгодно??? Да и это факт.

Давайте рассмотрим выгодность лизинга на простых примерах.

Экономия по налогу на прибыль

Сумма договора финансовой аренды (лизинга), включая авансовый платеж практически полностью (не считая НДС) относится на расходы. Это одно из основных преимуществ лизинга по сравнению с другими финансовыми инструментами, поскольку отнесение на расходы уменьшает налогооблагаемую базу, что позволяет клиенту (лизингополучателю) получить существенную экономию по налогу на прибыль.

Пример.

Сумма договора лизинга 1 000 000 рублей. Сумма подлежащая отнесения на расходы составит 1 000 000 – (1 000 000 / 118 Х 100 Х 18%(НДС)) = 847 458 рублей (на эту сумму будет уменьшена налогооблагаемая база клиента по налогу на прибыль).

Итого экономия по налогу на прибыль составит 847 458 X 20%(Налог на прибыль) = 169 492

рубль.

Экономия по налогу на имущество.

В отношении амортизируемых основных средств, являющихся предметом договора финансовой аренды (договора лизинга) применяется специальный коэффициент но не выше 3 (за исключением имущества 1-3 амортизационной группы), что позволяет налогоплательщику амортизировать имущество в три раза быстрее, тем самым экономя на налоге на прибыль.

Пример.

Стоимость имущества 1 000 000 рублей (с НДС). Допустим имущество относится к пятой амортизационной группе и срок его амортизации составит 60 месяцев. Лизинг позволит применить специальный коэффициент 3, вследствие чего имущество будет амортизироваться всего 21 месяц (60/3+1).

Сумма налога на имущество без лизинга приблизительно составит 46 600 рублей.

Сумма налога на имущество при лизинге приблизительно составит 16 300 рублей.

Итого приблизительно 30 300

рублей экономия на налоге на имущество.

Зачет НДС

Пример. Сумма договора лизинга 1 000 000 рублей (с НДС). Сумма, подлежащая к зачёту по НДС приблизительно составит 1 000 000 / 118 Х 100 Х 18% = 152 542 рубля. Важно понимать, что при этом Вы принимаете к зачёту не только НДС по имуществу, которое передано Вам в лизинг, но и по удорожанию , т.е. по сути удорожание

Перед тем, как задумываться о способах оптимизации налогообложения, бухгалтеру стоит прочитать Уголовный кодекс. Ст. 372 говорит о том, за подделку документов можно на пару лет отправиться отдыхать в места не столь отдаленные. Поэтому при оптимизации следует сразу исключить любые подделки бухгалтерской и отчетной документации. Правда, правда, и ничего кроме правды.

Требуется регистрация ООО ? Только наши специалисты гарантируют экономию времени и денег при создании нового ООО.

Однако опытный бухгалтер всегда найдет способ, как посредством абсолютно легальных способов сэкономить родной компании некую сумму.

Способ первый: выбор системы налогообложения

Юрлица и индивидуальные предприниматели имеют право рассчитывать налоги по общей и упрощенной схеме, этот факт совсем не новый. Упрощенка дает ряд льгот:

- более простые формы бухгалтерской отчетности;

- отпадает надобность платить НДС, налоги на прибыль и имущество;

- возможность выбора между УСН6 и УСН15;

- уменьшение налоговой базы на стоимость приобретенного имущества в момент постановки на баланс.

Однако жесткие требования, которые применяют к предприятиям при переходе на УСН, ограничивают возможность пользоваться этой льготой. В этом случае вполне легально можно разделить бизнес на два отдельных юрлица. Так, можно выделить филиал в отдельную компанию, или часть работников перевести в другую фирму, взяв выполняемые ими работы на аутсорсинг. Полный список ограничений, которые запрещают переход на УСН, прописан в Ст. 346 НК РФ.

Способ второй: лизинг

Эта форма приобретения собственности набирает обороты, ее выгода для предпринимателей очевидна:

- нет необходимости платить налог на имущество, ст. 381 НК РФ;

- лизинговые платежи сразу списываются в расходы, не приходится ждать амортизации подп. 10 п. 1 ст. 264 НК РФ;

- лизинговые платежи списываются с ускоренной амортизацией, п. 7 ст. 259 НК РФ.

Все это делает покупку в лизинг гораздо выгоднее банковского кредита, так как отпадает необходимость вносить залог, само имущество является гарантией своевременных выплат.

Способ третий: превратить наемных работников в агентов

Если в компании работают высокооплачиваемые работники, их можно перевести в статус наемных агентов, выполняющих работы по агентскому договору. При небольших зарплатах этот метод неэффективен, для крупных сумм разница по выплатам в ПФРФ, ФСС и ФОМС будет значительной. Если за работника предприятие отчисляет 30% сборов плюс 13% подоходного налога, то сам за себя индивидуальный предприниматель платит фиксированную сумму (чуть более 23000), плюс 1% с суммы доходов выше 300 000 руб. И налог на прибыль по УСП составляет всего 6%.

Используя эту возможность, компания получит возможность сэкономить до 20% от фонда заработной платы и уменьшить базу на размер платежей за оказание услуг. Еще одним вариантом является введение работников в состав учредителей, однако ГНИ очень не любит предприятия с большим количеством учредителей, законно подозревая попытку уменьшить расходы.

Способ четвертый: регистрация имущества в регионах с льготным режимом

Здесь надо быть аккуратным, так как НК предписывает использовать имущество в том регионе, где оно поставлено на учет. Однако эта проблема легко решается с помощью открытия отдельной компании, которая предоставляет собственность в аренду.

Естественно, что арендатором будет аффинированное лицо. В этом нет прямого противоречия Налоговому кодексу, однако такая схема так же не очень нравится инспекторам ГНИ.

Способ пятый: подушка безопасности

Отличный и вполне законный способ подготовиться к визиту налоговой проверки - создать подушку безопасности на счету ГНИ, переплатить налогов. Даже если в ходе контрольного визита будет выявлено нарушение, то проверяющий не сможет предъявить обвинение в уклонении от уплаты. Да, последует наказание за неправильное ведение документации, но штрафа и пени за невыплату средств в бюджет можно избежать. Переплату можно будет учесть в следующем налоговом периоде, как гласит ст. 78 и 79 НК РФ.

Эти нехитрые способы помогут сэкономить значительные средства, не входя в противоречие с Законом. Каждому бухгалтеру надо знать и помнить завет великого Остапа Сулеймана Бендер бея: «Я чту Уголовный кодекс».

Возвратный лизинг давно и общепризнанно считается одним из самых эффективных инструментов пополнения оборотных средств предприятий, развитие которого, тем не менее, тормозится предвзятым отношением налоговых органов, считающих такие сделки недобросовестными.

Возвратный лизинг – это получение в лизинг собственного оборудования, что является мечтой каждого финансового директора, перед которым стоит проблема поиска заемных средств. Такая операция позволяет получить и свободные деньги, вырученные от продажи лизинговой фирме своего собственного оборудования, и возможность налоговой экономии, полагающуюся по контракту финансовой аренды. При этом само оборудование никто не тронет. Имущество будет перемещаться от клиента к лизинговой компании и обратно лишь на бумаге, но не в реальности.

Таким образом, возвратный лизинг успешно используется для улучшения балансовых показателей через продажу своего имущества не по остаточной балансовой стоимости, а по рыночной, которая, как правило, ее превышает. То есть предприятие приводит свой баланс в соответствие с рыночной обстановкой, при этом увеличивает потенциал и повышает свою привлекательность в глазах кредиторов.

Возвратный лизинг – это выгодный вариант рефинансирования капитальных вложений предприятия, требующий меньших затрат, чем, к примеру, привлечение банковского кредитования и приобретение активов на собственные средства. Возвратный лизинг особенно полезен, если платежеспособность компании ставится кредиторами под сомнение ввиду неблагоприятного соотношения между ее собственным капиталом и заемными средствами. Рентабельность сделки будет измеряться разницей между доходами от новых инвестиций и суммой лизинговых платежей.

В свою очередь лизинговая компания единовременно принимает к вычету весь «входной» НДС по купленному оборудованию, зарабатывает прибыль - разницу между полученными лизинговыми платежами и суммой кредита, возвращенного банку с процентами.

В целом сделку возвратного лизинга можно сравнить с выдачей кредита под залог. Только для лизингополучателя расходы по лизинговому договору, как правило, ниже, чем проценты по банковским кредитам. К тому же за счет оптимизации налогообложения сделка возвратного лизинга может быть для клиента выгоднее, чем кредит. Преимущество возвратного лизинга перед традиционным (прямым) состоит в том, что организация заключает договор не с целью получения конкретного оборудования, а с целью получения денежных средств, которые она может использовать по своему усмотрению на любые приобретения. Для заключения договора возвратного лизинга не требуется предъявлять бухгалтерские балансы и прочие документы, которые обычно требуют банки для выяснения платежеспособности своих клиентов. Также при заключении обычного договора лизинга часто должен оплатить до 30% от стоимости лизингового имущества. Иногда организации не могут найти подобные средства.

Налоговики всегда с подозрением относились к сделкам по возвратному лизингу, считая единственной целью подобных договоров экономию на налогах. Инспекторы считают, что не прослеживается деловая цель операции - компания-продавец отчуждает имущество, чтобы взять его в аренду; к тому же в этих сделках участвуют . А доходность операции для лизингодателя не всегда очевидна, особенно если он приобрел имущество за счет заемных средств (проценты по займу еще больше снижают доходность сделки). Налоговики считают, что лизингодатель получает доход только за счет возмещения НДС, что приводит к необоснованной налоговой выгоде (п. 9 постановления Пленума ВАС РФ от 12.10.06 № 53). Претензии фискалов не так уж беспочвенны - зачастую лизингополучатели действительно не нуждаются в средствах, а лишь сокращают выплаты в бюджет. Арбитражная практика показывает, что в ряде случаев инспекторы (и суды их часто поддерживают) склонны квалифицировать действия налогоплательщиков в рамках схем налоговой оптимизации как «злоупотребление своими налоговыми правами», что ведет к признанию сделки недействительной и, как следствие, к доначислению налогов.

Тем не менее постановление Президиума Высшего арбитражного суда (ВАС) РФ от 16.01.07 № 9010/06 «О применении налоговых вычетов по НДС при возвратном лизинге» подтвердило, что возвратный лизинг - законная сделка с разумными хозяйственными мотивами для обеих сторон, не ведущая к необоснованной налоговой выгоде. Поэтому лизингодатель по возвратному лизингу может принять входной НДС по сделке приобретения к вычету, даже если она убыточна.

Со стороны крупных корпораций и промышленных холдингов, осуществивших или готовящихся осуществить IPO, есть большой интерес к возвратному лизингу, напрямую связанному с оптимизацией активов компании. Международные инвесторы, которые являются участниками покупки акций при IPO, обращают внимание на то, чтобы компания, разместившая ценные бумаги, была четко сфокусирована на профильном бизнесе. Но исторически так сложилось, что многие крупные российские производители имеют либо собственное транспортное подразделение в своем составе, либо дочерние транспортные компании. С точки зрения инвестора наличие на балансе непрофильных активов является серьезным недостатком. Учитывая, что большинству крупных отечественных компаний необходимы существенные инвестиции для модернизации основных производств, возвратный лизинг в ближайшие пять лет может стать одной из самых востребованных услуг.

При условии решения налоговых и юридических проблем, препятствующих полноценному развитию лизингового рынка в России, к концу 2010 года он имеет реальный шанс вырасти в 5-7 раз. Если же до конца 2008 г. законодательная и налоговая инфраструктура рынка лизинга не улучшится, то к концу 2010 г. итоги будут куда более скромными - рынок вырастет всего в 2,5-3 раза. Каковы же реальные преимущества и недостатки возвратного лизинга по сравнению с прямым? Поясним на примере. Первые два случая представляют финансовый лизинг за счет кредита банка либо собственных средств предприятия, последние два – возвратный лизинг с рассрочкой платежей либо без нее.

Финансовый лизинг + кредит банка

Данная схема предлагается предприятиям, заинтересованным в приобретении оборудования, но не имеющим достаточных финансовых средств на момент покупки, а так же в случае, когда собственные оборотные средства предприятия приносят доход в среднем больше, чем суммарная ставка процентов по предполагаемому кредиту банка и доход лизинговой компании.

Лизингодатель (в данном случае – лизинговый центр) на основании запроса предприятия, за счет кредита банка покупает у поставщика необходимое оборудование, выплачивая при этом продавцу полную стоимость оборудования. На следующем этапе оборудование, принадлежащее на праве собственности лизингодателю, передается в лизинг предприятию, которое за определенный срок выплачивает лизингодателю стоимость оборудования и проценты. После состоявшихся выплат право собственности на переданное в лизинг оборудование переходит к предприятию. При этом лизинговое имущество по согласованию сторон может учитываться как на балансе предприятия, так и на балансе лизингодателя.

В приведённом ниже примере сравнивается возможность предприятия самостоятельно получить банковский кредит для приобретения основных средств и возможность приобретения этих же основных средств посредством лизинга при тех же условиях банковского кредита, но для лизинговой компании. Срок расчёта принят 3 года, а срок амортизации принят 10 лет ( основных средств, наиболее часто использующихся в лизинговых схемах).

Сумма кредита – 5 000 000,00 рублей.

Процентная ставка по кредиту - 16 % годовых.

3 года.

Срок амортизации при кредите - 10 лет.

Ставки налогов:

Налог на прибыль - 24 % ; Налог на имущество - 2,2 % ; НДС - 18 %

Дополнительные параметры при лизинге:

Ставка комиссии лизингового центра (для указанной суммы проекта) - 7 % годовых .

Процентная ставка по кредиту, выставляемая в качестве компенсации - 16 % годовых .

В состав лизинговых платежей включается компенсация налога на имущество лизинговой компании в рамках проекта из расчёта ускоренной амортизации за срок договора лизинга.

0 рублей .

Расчёты показывают следующие расходы предприятия:

КРЕДИТ:

Погашение тела кредита: 5 000 000,00 рублей .

Начисленные проценты: 1 235 555,54 рублей

Налог на имущество предприятия за срок кредита: 239 214,15 рублей .

На момент полного погашения кредита сумма начисленной амортизации составит: 1 260 681,36 рублей .

Сумма начисленных процентов по кредиту, начисленного налога на имущество предприятия и начисленной амортизации на данное оборудование уменьшает налогооблагаемую базу по налогу на прибыль и составляет: 2 735 451,05 рублей . 656 508,25 рублей , а в сумме с НДС равным 762 711,87 рублей , образовавшимся при покупке оборудования, даёт экономию средств предприятия по налогам в размере: 1 419 220,12 рублей .

|

Сравнение затрат предприятия при приобретении оборудования за счёт привлечённого кредита в коммерческом банке и по схеме лизинга |

||

|

Авансовый платёж, учитываемый в схеме лизинга |

||

|

КРЕДИТ БАНКА |

||

|

Величина тела кредита, руб. |

||

|

Срок кредита, мес. |

||

|

Проценты по кредиту банка |

||

|

Начисленные проценты за исследуемый срок (начисление на остаток), руб. |

||

|

Итого: |

6 235 555,54 |

|

|

Начисленная амортизация за исследуемый срок (без ускоренной амортизации), руб. |

||

|

|

||

|

|

||

|

|

||

|

Итого: Затраты предприятия при кредитной схеме, руб. |

5 055 549,57 |

|

|

ЛИЗИНГ |

||

|

Сумма уменьшения налогооблагаемой базы по налогу на прибыль, руб. |

||

|

Экономия по налогу на прибыль, руб. |

||

|

Сумма, уменьшающая расходы предприятия по налогам, руб. |

||

|

|

4 627 213,28 |

|

|

|

428 336,29 |

|

|

|

||

|

Ставка банковского кредита при затратах, как в приведённой схеме лизинга |

||

Итого: расходы предприятия при кредитной схеме складываются из суммы авансового платежа из собственных средств (в настоящем примере он = 0 рублей), суммы тела кредита и начисленных процентов за весь срок кредита, налога на имущество предприятия за исследуемый срок (в данном случае учитывается лишь данное оборудование), за минусом величины экономии средств предприятия по налогам. При кредитной схеме расходы составят: 5 055 549,57 рублей .

ЛИЗИНГ:

7 184 357,44 рублей 1 095 918,92 рублей 6 088 438,52 рублей 1 461 225,24 рублей , а в сумме с начисленным НДС на всю сумму лизинговых платежей, даёт экономию средств предприятия по налогам в размере: 2 557 144,16 рублей . Итого: расходы предприятия при схеме лизинга складываются из суммы всех лизинговых платежей за срок договора лизинга за минусом величины экономии средств предприятия по налогам. При лизинговой схеме расходы составят: 4 627 213,28 рублей . Разница реальных расходов предприятия при схемах лизинга и кредита даёт экономию средств предприятия при схеме лизинга в размере: 428 336,29 рублей , что составляет 8,567% от стоимости покупки оборудования.

Если провести аналогию с банковским кредитом, то расходы предприятия по представленной лизинговой схеме приобретения основных средств будут аналогичны расходам при банковском кредите, взятом по ставке 8,702% годовых .

Финансовый лизинг + собственные средства предприятия

Данная схема предлагается предприятиям, заинтересованным в приобретении оборудования в лизинг, и располагающим достаточными финансовыми средства на момент покупки. Лизингодатель, на основании запроса предприятия, за счет займа от предприятия (срок займа равен сроку лизинга) покупает у поставщика необходимое оборудование, выплачивая при этом продавцу полную стоимость оборудования. На следующем этапе оборудование, принадлежащее на праве собственности лизингодателю, передается в лизинг предприятию, которое за определенный срок выплачивает лизингодателю стоимость оборудования и проценты. Лизингодатель ежемесячно выплачивает часть займа предприятию, либо производит взаимозачет по регулярным лизинговым платежам. После состоявшихся выплат право собственности на переданное в лизинг оборудование переходит к предприятию. При этом лизинговое имущество по согласованию сторон может учитываться как на балансе предприятия, так и на балансе лизингодателя.

Таким образом, предприятие получает необходимое оборудование и дополнительно экономию по налогам, при этом после завершения договора лизинга получает почти полностью самортизированные основные средства.

Исходные данные для сравнительного анализа:

Базовая стоимость оборудования - 5 000 000 рублей .

Процентная ставка по кредиту предприятия для лизингового центра приравнивается к ставке рефинансирования ЦБ РФ и принимается - 14 % годовых .

Срок финансирования и срок лизинга - 3 года .

Погашение тела кредита - ежемесячными равномерными платежами с начислением процентов на оставшуюся часть.

Ставки налогов

Налог на прибыль - 24 % ; Налог на имущество - 2,2 % ; НДС - 18 %

Ставка комиссии лизингового центра для данного вида лизинга подбирается таким образом, чтобы минимизировать дополнительные затраты предприятия. Процентная ставка по банковскому кредиту, выставляемая в качестве компенсации - 14 % годовых . В состав лизинговых платежей включается компенсация налога на имущество лизинговой компании в рамках проекта из расчёта ускоренной амортизации за срок договора лизинга.

Авансовый платёж по договору лизинга равен 0 % .

Договор предоставления кредита предприятием лизинговому центру и договор лизинга заключаются одновременно и время регулярных платежей по обоим этим договорам фиксируются на одни и те же даты, а суммы платежей зачитываются в счёт встречных требований по обоим договорам.

Общая сумма лизинговых платежей за срок договора лизинга по стандартному расчёту составит: 6 847 946,37 рублей .

В связи с тем, что начисленный от всего объёма лизинговых платежей НДС равный 1 044 602,00 рублей , предприятие ставит в зачёт, сумма уменьшения налогооблагаемой базы по налогу на прибыль составит:

5 803 344,37 рублей .

|

Сравнение затрат предприятия при приобретении оборудования за счёт средств предприятия и предоставления кредита лизинговому центру для финансирования схемы лизинга |

||

|

Стоимость оборудования с НДС, руб. |

||

|

Авансовый платёж учитываемый в схеме лизинга |

||

|

Сумма авансового платежа с НДС, руб. |

||

|

Тр. Налог, Постановка на учёт в ГИБДД и таможенные сборы (если есть), руб. |

||

|

Приобретение оборудования за счёт собственных средств предприятия |

||

|

НДС к зачёту при покупке оборудования, руб. |

||

|

Налог на имущество предприятия за исследуемый срок, руб. |

||

|

Начисленная амортизация за исследуемый срок, руб. |

||

|

Сумма уменьшения налогооблагаемой базы по налогу на прибыль, руб. |

||

|

Экономия по налогу на прибыль, руб. |

||

|

Сумма, уменьшающая расходы предприятия по налогам, руб. |

||

|

Итого: Затраты предприятия при покупке за счёт своих средств, руб. |

4 116 527,36 |

|

|

ЛИЗИНГ |

||

|

Предоставление коммерческого кредита для лизингового центра |

||

|

Величина тела кредита для лизингового центра, руб. |

||

|

Срок кредита, мес. |

||

|

Проценты по коммерческому кредиту предприятия для лизингового центра |

||

|

Начисленные проценты за исследуемый срок, руб. |

||

|

Итого: Величина кредита с процентами, руб. |

6 081 111,09 |

|

|

Сумма всех платежей по договору лизинга, руб. |

||

|

НДС к зачёту с сумм лизинговых платежей, руб. |

||

|

Сумма уменьшения налогооблагаемой базы по налогу на прибыль, руб. |

||

|

Экономия по налогу на прибыль, руб. |

||

|

Сумма, уменьшающая расходы предприятия по налогам, руб. |

||

|

Налог на прибыль начисленный на полученные проценты по кредиту, руб. |

||

|

Итого: Затраты предприятия при схеме лизинга, руб. |

3 588 897,29 |

|

|

Экономия средств предприятия при схеме лизинга, руб. |

527 630,07 |

|

|

Экономия при схеме лизинга в % от стоимости объекта |

||

Таким образом, экономия по налогу на прибыль составит: 1 392 802,65 рублей , а в сумме с начисленным НДС на всю сумму лизинговых платежей даёт экономию средств предприятия по налогам в размере: 2 437 404,65 рублей .

Итого: расходы предприятия при данной схеме лизинга складываются из суммы всех лизинговых платежей за срок договора лизинга и налога на прибыль начисленного на полученные проценты по кредиту для лизингового центра за минусом величины экономии средств предприятия по налогам и за минусом авансового платежа и суммы полученных процентов по предоставленному кредиту. При данной схеме лизинга расходы предприятия составят: 3 588 897,29 рублей .

По сравнению с затратами предприятия при закупке основных средств без применения схемы лизинга, в данном случае предприятие экономит 527 630,07 рублей , что составляет 10,553% от полной стоимости приобретаемого оборудования. Причём данная величина не зависит от ставки по коммерческому кредиту выданному предприятием лизинговому центру и от величины авансового платежа предприятия по договору лизинга.

Возвратный лизинг с рассрочкой платежей

Данная схема предлагается предприятиям, обладающим некоторыми основными фондами и желающим использовать лизинговый механизм лишь для эффективной налоговой оптимизации. Лизингодатель на основании запроса предприятия, выкупает в рассрочку (период рассрочки равен сроку лизинга) по заранее согласованной цене у предприятия его основные фонды (или их часть) по договору купли-продажи. На следующем этапе оборудование, принадлежащее на праве собственности лизингодателю, передается в лизинг этому же предприятию, которое за определенный срок выплачивает лизингодателю стоимость оборудования и проценты. Лизингодатель ежемесячно выплачивает часть стоимости оборудования предприятию, либо производит взаимозачет по регулярным лизинговым платежам. После состоявшихся выплат право собственности на переданное в лизинг оборудование переходит к предприятию. При этом лизинговое имущество по согласованию сторон может учитываться как на балансе предприятия, так и на балансе лизингодателя.

Таким образом финансовые ресурсы в предлагаемой схеме не участвуют, отсутствует так же банковский кредит, а предприятие получает эффективную налоговую экономию.

В приведённом ниже примере, срок расчёта принят 3 года, а срок амортизации принят 10 лет (срок полезного использования основных средств, наиболее часто использующихся в лизинговых схемах).

Исходные данные для сравнительного анализа:

Базовая стоимость оборудования - 5 000 000 рублей .

0 % годовых .

Срок финансирования и срок лизинга - 3 года .

Погашение стоимости оборудования, как при лизинге, так и при рассрочке выкупа его у предприятия - ежемесячными равномерными платежами.

Ставки налогов

Налог на прибыль - 24 % ; Налог на имущество - 2,2 % ; НДС - 18 %

Дополнительные параметры при лизинге

Ставка комиссии лизингового центра для возвратного лизинга с рассрочкой оплаты оборудования подбирается таким образом, чтобы дополнительные затраты предприятия свести к нулю.

Процентная ставка по банковскому кредиту, выставляемая в качестве компенсации - 0 % годовых . В состав лизинговых платежей включается компенсация налога на имущество лизинговой компании в рамках проекта из расчёта ускоренной амортизации за срок договора лизинга. С целью уменьшения суммы лизингового процента, начисляемого на остаток от неоплаченной части оборудования вводится авансовый платёж по договору лизинга в максимально допустимом размере для лизинговых проектов. Авансовый платёж по договору лизинга равен 40 %.

Общая сумма лизинговых платежей за срок договора лизинга по стандартному расчёту составит: 5 461 052,74 рублей . В связи с тем, что начисленный от всего объёма лизинговых платежей НДС равный 833 042,03 рублей , предприятие ставит в зачёт, сумма уменьшения налогооблагаемой базы по налогу на прибыль составит: 4 628 010,71 рублей .

|

Сумма выручки от продажи оборудования и зачёта авансового платежа, руб. |

||

|

НДС к уплате с суммы вырученной при продаже объекта лизинга лизинговому центру, руб. |

||

|

Величина налога на прибыль с суммы реальной выручки предприятия, руб. |

||

|

ЛИЗИНГ |

||

|

Сумма всех платежей по договору лизинга, руб. |

||

|

В том числе авансовый платёж лизингополучателя, руб. |

||

|

НДС к зачёту с сумм лизинговых платежей, руб. |

||

|

Сумма уменьшения налогооблагаемой базы по налогу на прибыль, руб. |

||

|

Экономия по налогу на прибыль, руб. |

||

|

Сумма, уменьшающая расходы предприятия по налогам, руб. |

||

|

Итого: Сумма всех затрат предприятия при схеме возвратного лизинга, руб. |

||

|

Средняя сумма, дополнительно относимая предприятием ежемесячно на себестоимость, руб. |

190 220,73 |

Таким образом, экономия по налогу на прибыль составит: 1 110 722,57 рублей , а в сумме с начисленным НДС на всю сумму лизинговых платежей с учётом НДС к уплате полученном при реализации основных средств лизинговому центру, даёт экономию средств предприятия по налогам в размере: 1 181 052,74 рублей .

Итого: расходы предприятия при схеме возвратного лизинга складываются из суммы всех лизинговых платежей за срок договора лизинга и начисленного налога на прибыль на сумму полученную от реализации основных средств, за минусом величины экономии средств предприятия по налогам, с учётом НДС полученном к уплате и к зачёту, за минусом авансового платежа предприятия, и за минусом суммы полученной от реализации основных средств лизинговому центру.

При схеме возвратного лизинга с рассрочкой оплаты за оборудование расходы предприятия составят: 0,00 рублей.

В то же время предприятие ежемесячно относит на себестоимость продукции, работ и услуг дополнительную сумму равную в среднем 190 220,73 рублей, в общем эта сумма составит 5 461 052,74 за 36 месяцев.

При этом по завершении договора лизинга предприятие получает свои же основные средства почти полностью самортизированные.

Возвратный лизинг без рассрочки платежей

Данная схема предлагается предприятиям, обладающим некоторыми основными фондами, но испытывающим недостаток в оборотных активах. Лизингодатель на основании запроса предприятия, за счет собственных и/или заемных средств лизингодатель покупает по заранее согласованной цене у предприятия его основные фонды (или их часть) по договору купли-продажи, выплачивая при этом предприятию их полную стоимость. На следующем этапе оборудование, принадлежащее на праве собственности лизингодателю, передается в лизинг этому же предприятию, которое за определенный срок выплачивает лизингодателю стоимость оборудования и проценты. После состоявшихся выплат право собственности на переданное в лизинг оборудование переходит к предприятию. При этом лизинговое имущество по согласованию сторон может учитываться как на балансе предприятия, так и на балансе лизингодателя.

Таким образом, предприятие получает заёмные оборотные ресурсы и экономию по налогам, при этом после завершения договора лизинга получает почти полностью самортизированные основные средства.

В приведённом ниже примере, срок расчёта принят 3 года, а срок амортизации принят 10 лет (срок полезного использования основных средств, наиболее часто использующихся в лизинговых схемах).

Исходные данные для сравнительного анализа:

Базовая стоимость оборудования - 5 000 000 рублей .

Процентная ставка по кредиту банка для лизингового центра - 16 % годовых .

Срок финансирования и срок лизинга - 3 года .

Погашение тела кредита - ежемесячными равномерными платежами с начислением процентов на оставшуюся часть.

Ставки налогов

Налог на прибыль - 24 % ; Налог на имущество - 2,2 % ; НДС - 18 %

Дополнительные параметры при лизинге

Ставка комиссии лизингового центра для возвратного лизинга подбирается таким образом, чтобы минимизировать дополнительные затраты предприятия. Другими словами, в виде выручки за проданные основные средства предприятие получает кредитные ресурсы, которые, с учётом всех дополнительных затрат и налоговой экономии, рассчитаны по процентной ставке близкой к процентной ставке при валютном кредитовании. Процентная ставка по банковскому кредиту, выставляемая в качестве компенсации - 16 % годовых . В состав лизинговых платежей включается компенсация налога на имущество лизинговой компании в рамках проекта из расчёта ускоренной амортизации за срок договора лизинга. Авансовый платёж по договору лизинга равен 40 % .

Основные средства передаваемые предприятию в лизинг, так же направляются в банк в качестве залога по полученному кредиту для финансирования данного проекта лизинга. По существующим правилам оценки залогового обеспечения банк учитывает тело кредита, сумму начисленных процентов за весь срок кредита и применяет к стоимости объекта залога понижающий коэффициент, как правило - от 0,5 до 0,7.

Таким образом, в рассматриваемом примере оборудование стоимостью в 5 000 000 рублей может служить залогом по кредиту в сумме 3 000 000 рублей . Отсюда вытекает обязательное условие по договору возвратного лизинга о наличии авансового платежа - 40% от стоимости объекта лизинга.

Договор купли - продажи оборудования у предприятия и договор лизинга заключаются одновременно и сумма авансового платежа засчитывается в счёт взаимных требований по этим договорам.

Общая сумма лизинговых платежей за срок договора лизинга по стандартному расчёту составит: 6 339 091,93 рублей . В связи с тем, что начисленный от всего объёма лизинговых платежей НДС равный 966 980,13 рублей , предприятие ставит в зачёт, сумма уменьшения налогооблагаемой базы по налогу на прибыль составит: 5 372 111,80 рублей .

Таким образом, экономия по налогу на прибыль составит: 1 289 306,83 рублей, а в сумме с начисленным НДС на всю сумму лизинговых платежей с учётом НДС к уплате полученном при реализации основных средств лизинговому центру, даёт экономию средств предприятия по налогам в размере: 1 592 346,25 рублей.

Итого расходы предприятия при схеме возвратного лизинга складываются из суммы всех лизинговых платежей за срок договора лизинга и начисленного налога на прибыль на сумму полученную от реализации основных средств, за минусом величины экономии средств предприятия по налогам, с учётом НДС полученном к уплате и к зачёту, за минусом авансового платежа и суммы полученного предприятием кредита.

При схеме возвратного лизинга расходы предприятия составят: 565 561,83 рублей .

Если провести аналогию с банковским кредитом, то расходы предприятия по получению дополнительных оборотных средств в представленной лизинговой схеме возвратного лизинга будут аналогичны расходам при банковском кредите, взятом по ставке 12,205 % годовых.

Рассмотрим пример: компания ООО "Технопроф", занятая розничной торговлей, продала товаров за 2009 г. на 5,9 млн руб. (в том числе НДС - 900 тыс. руб.). Их себестоимость составила 2 млн руб. (при покупке товаров фирма уплатила НДС поставщикам в сумме 360 тыс. руб.).

Если компания ООО "Технопроф" работает по обычной системе налогообложения, то в этом случае сумма налога на прибыль составит 600 000 руб. (5 900 000 - 900 000 - 2 000 000) x 20%.

Если же создать фирму, применяющую УСН, например ООО "Продвест", которая платит налог с выручки (объект налогообложения "доходы") по ставке 6%, и реализовать ей товары от ООО "Технопроф" с минимальной наценкой за 2,596 млн руб. (в том числе НДС - 396 тыс. руб.). В дальнейшем ООО "Продвест" перепродает товары за те же 5,9 млн руб. В этом случае сумма налога на прибыль, уплаченная компанией ООО "Технопроф", составит 40 000 руб. (2 596 000 - 396 000 - 2 000 000) x 20%. В свою очередь, ООО "Продвест" заплатит лишь 6% с выручки, при этом сумма налога у нее будет равна 354 000 руб. (5 900 000 руб. x 6%). Таким образом, общая сумма платежей двух фирм составит 394 000 руб. (40 000 + 354 000). Это на 206 000 руб. (600 000 - 394 000) меньше, чем в первом варианте.

Однако существуют недостатки данной . Подобная схема может привлечь внимание налоговиков, они захотят доказать тот факт, что компания на УСН создана с единственной целью - уклонения от уплаты налогов. Если им это удастся, то будут пересчитаны все налоги исходя из правил общей системы налогообложения, начислены пеня и штрафы. Также не исключен вариант, что будет заведено уголовное дело, это возможно, если налоги будут недоплачены в крупном или особо крупном размере.

Чтобы минимизировать вероятность негативных последствий, необходимо соблюсти ряд условий. Во-первых, у двух фирм должны быть разные и невзаимосвязанные учредители, а также руководители. Во-вторых, компания-"упрощенец" должна вести реальную хозяйственную деятельность и быть территориально обособленной от основной фирмы. В-третьих, цены, по которым фирма, применяющая УСН, получает товары от основной компании, не должны разительно отличаться от рыночных цен на такую же продукцию с аналогичными условиями поставки, например по количеству и срокам оплаты.

Возможно также экономия на платежах по налогу на прибыль за счет консультационных услуг, оказанных "упрощенцем". При данной схеме заключается договор на консультационные услуги с фирмой, работающей на УСН и уплачивающей единый налог по ставке 6%. В соответствии с пп. 15 п. 1 ст. 264 НК РФ консультационные услуги относятся к прочим расходам, связанным с производством и реализацией. Экономию налога на прибыль определяет разница в ставках налога на прибыль (20%) и "упрощенного" налога (6%), что составляет 14 процентов от стоимости услуг. Следует учесть, что тематика консультаций должна быть тесно связана с основной деятельностью компании. Меньше всего проблем с консультациями по технологическим вопросам производства. Чтобы подтвердить реальность консультационных расходов, результаты консультаций желательно оформить в письменном виде и достаточно подробно.

При проверке обоснованности затрат на консультационные услуги налоговый инспектор должен убедиться, что отчет об оказании консультационных услуг, с одной стороны, достоверен, а с другой - применим в хозяйственной деятельности налогоплательщика, то есть предполагает проведение весьма серьезного изучения предмета исследования. Обратите внимание: инспекторами достаточно легко устанавливается факт проведения фиктивного исследования, например, если отчет об оказании консультационных услуг подготовлен на основе материалов, размещенных в Интернете и правовых базах. Выявить подобные заимствования в настоящее время не вызывает особых затруднений.

Возможен еще один механизм экономии по налогу на прибыль с помощью организации, применяющей УСН, когда компания на общей системе налогообложения заключает с фирмой, находящейся на упрощенной системе, договор комиссии, по которому обязуется продавать товар комитента-"упрощенца" от своего имени, но за его счет. Таким образом, компания, как и раньше, будет продавать те же самые товары тем же покупателям, но в реализацию будет попадать не вся выручка от продажи, а только ее часть в виде комиссионного вознаграждения. Остальная часть выручки будет облагаться налогом у комитента-"упрощенца". Экономия налога на прибыль достигается за счет разницы налоговых ставок. В торговле "упрощенцы", как правило, применяют ставку 15 процентов от базы "доходы минус расходы". Экономия в этом случае составит 5 процентов (20% - 15%).

Следует отметить, что заключение договора комиссии является обычной практикой компаний. Вопросы у налоговых инспекторов могут возникнуть, если они обнаружат взаимозависимость между компанией на общей системе и "упрощенцем". При этом наибольшее внимание сотрудники ФНС уделяют корректности составления отчетов комиссионера.

В целом любой вариант использования "упрощенцев" влечет неуплату НДС с операций, которые осуществляются на УСН. С одной стороны, это налоговая экономия, с другой - налоговые потери в случае, когда через "упрощенца" проходят товары, которые ранее приобретались организацией плательщиком НДС. Ведь имея входящий НДС и осуществляя облагаемую НДС деятельность, организация принимает НДС к вычету, а в случае "упрощенки" принимать к вычету нечего, поэтому экономия по налогу на прибыль может быть перечеркнута потерями по НДС. В рассматриваемом случае налогоплательщик может столкнуться с проблемой сбыта товара, поскольку покупатели, скорее всего, не захотят покупать товар без НДС или будут требовать скидку, которая уменьшит налоговые преимущества. Поэтому подобная схема удобна в случае, когда покупатели не заинтересованы во входящем НДС, например, когда товары реализуются напрямую населению.

Рассмотрим схему экономии по налогу на прибыль по средствам маркетинговых услуг, оказываемых "упрощенцем". В этом случае заключается договор на маркетинговые услуги с "упрощенцем". Экономия налога на прибыль, как и в случае с консультационными услугами, составляет 14% от их стоимости. Маркетинговые расходы напрямую не поименованы в гл. 25 НК РФ, однако по своей сути они могут быть отнесены к консультационным или информационным услугам, расходы на которые учитывают в составе прочих расходов на основании пп. 14 п. 1 ст. 264 НК РФ. Кроме того, согласно пп. 27 п. 1 ст. 264 НК РФ к прочим относятся также расходы на текущее изучение (исследование) конъюнктуры рынка, сбор информации, непосредственно связанной с производством и реализацией товаров, работ или услуг. В этом случае маркетинговые услуги обосновываются планами компании, связанными с освоением новой продукции или выходом на новые рынки сбыта.

Возможна также схема, когда приобретаются основные средства на "упрощенца". Этот метод применяют компании, которые собираются приобрести дорогостоящее основное средство с длительным сроком полезного использования. Для этого регистрируется новая фирма, которая сразу переводится на уплату УСН, далее фирме выдается долгосрочный заем в размере стоимости необходимого основного средства. Если предполагалось приобретение оборудования за счет банковского кредита, то компания может выступить гарантом по этому кредиту, который получит "упрощенец". Новая фирма покупает основное средство, приходует к себе на баланс и передает компании по договору аренды. Поскольку арендная плата значительно выше амортизации, то стоимость основного средства будет перенесена на расходы в виде арендной платы значительно быстрее, чем это происходило бы через амортизацию.

Если компания предоставила фирме заем, то арендная плата засчитывается в счет его погашения. После того как задолженность будет погашена, компания начинает перечислять арендную плату реальными деньгами. Снижение прибыли достигается за счет разницы между величиной арендной платы, отнесенной на расходы, и амортизационными отчислениями, которые компания относила бы на расходы, если оприходовала основное средство на свой баланс. Экономия налога на прибыль зависит от ставки налога "упрощенца". Если его расходы, включая амортизацию, меньше 70 процентов от доходов, то целесообразно применять ставку 6 процентов от доходов, если же удельный вес расходов выше, то выгоднее использовать ставку 15 процентов от доходов за минусом расходов.

Следует отметить, что создание фирмы, применяющей УСН в данной схеме, можно обосновать уникальностью оборудования, спецификой его обслуживания, отсутствием в компании необходимых специалистов. При этом в новую фирму надо принять хотя бы небольшой обслуживающий персонал. В свою очередь, обоснование аренды оборудования заранее излагается в письменном виде, чтобы при проверке этот документ был всегда под рукой, это можно сделать в виде бизнес-плана или служебной записки на имя руководителя.

Разберем схему экономии по налогу на прибыль путем перевода обособленных подразделений на упрощенную систему налогообложения. В данном случае производится реорганизация компании, в результате которой одно или несколько обособленных подразделений становятся самостоятельными юридическими лицами. Эти новые фирмы сразу же переводятся на УСН. Экономия налога на прибыль достигается за счет разницы в ставках налогов. Обычно в таких случаях "упрощенцы" применяют ставку налога 15 процентов от базы "доходы минус расходы", причем экономию можно увеличить, завысив стоимость покупаемых товаров, работ и услуг.

Необходимость реорганизации можно подтвердить повышением производительности труда, улучшением экономических показателей, созданием здоровой конкуренции между подразделениями, более эффективным использованием производственного потенциала. Для подтверждения последнего необходимо, чтобы, помимо самой компании, у новых фирм были и другие клиенты. Необходимость реорганизации обосновывается, как правило, в бизнес-плане.

Одно из преимуществ автолизинга, которое делает его привлекательным для владельцев бизнеса, - возможность получить автомобиль сразу, а оплачивать приобретение поэтапно. Стоимость автомобиля и проценты по лизингу погашаются в течение договора, срок которого - от 1 года до 5 лет - определяется совместно с лизинговой компанией. Наш эксперт, в своей колонке рассказал, как сделать покупку автомобиля максимально выгодной.

Акционный лизинг

Лизинговые компании и автопроизводители периодически запускают совместные акции, действующие в течение нескольких месяцев. Акционные предложения - это специальные условия лизинга автомобилей определенного бренда или модели, в наибольшей степени привлекательные и комфортные для клиентов-лизингополучателей.

В рамках акций речь может идти о скидках на автомобили, упрощенной процедуре лизинга, расширенных сервисных возможностях и премиальном обслуживании клиента на весь период договора. Дополнительная выгода предпринимателей заключается в возможности оформить лизинг с небольшим удорожанием, и даже без удорожания. Зачастую акционный лизинг позволяет составить такой график, при котором сумма первого платежа, ежемесячных платежей и выкупного платежа равна стоимости автомобиля в дилерском центре - то есть, клиент не переплачивает за лизинг.

Автопроизводители заинтересованы как канала продаж и предоставляют лизинговым компаниям различные преференции (в том числе и ценовые), которые те конвертируют в улучшенные предложения для клиентов. На фоне сжатия авторынка, значение совместных акций растет. Например, из общего массива сделок, заключенных CARCADE в 2015 году, доля «акционного» лизинга составляет порядка 60%.

О действующих акционных предложениях автолизинга клиенты могут узнать в представительствах лизинговых компаний, на их сайтах или непосредственно в автосалонах или дилерских центрах.

Выгода по налогам

Дополнительная выгода лизингополучателей, работающих по стандартной системе налогообложения, - возможность получить экономию по налогам на период лизинга автомобиля.

Согласно законодательству, платежи по договору лизинга учитываются в виде текущих расходов, которые в полном объеме относятся на себестоимость услуг или продукции. Итог - уменьшение налогооблагаемой базы по налогу на прибыль на соответствующую сумму.

Кроме того, НДС распределяется на весь срок лизинга с последующим возмещением из бюджета - это еще одна выгода клиентов автолизинговых компаний. Этот порядок применяется вне зависимости от того, на чьем балансе учитывается транспортное средство - лизинговой компании или клиента. Выгода лизингополучателя за счет возврата НДС и экономии по налогу на прибыль, как правило, составляет 32–40% от стоимости автомобиля.

Для крупных организаций, выступающих клиентами автолизинговых компаний, получение всех причитающихся преференций по налогам не составляет большой проблемы - этим вопросом занимаются различные отделы бухгалтерии. Другая история - небольшие компании, где зачастую в штате нет юристов и бухгалтеров. Этой категории лизингополучателей призваны помогать сервисы клиентской поддержки лизинговых компаний. Перед заключением договора лизинга всегда уточняйте, сможете ли получить безлимитный консалтинг по имущественным, юридическим и бухгалтерским аспектам лизинга без дополнительной оплаты.

А теперь в цифрах

Рассмотрим конкретный пример получения возможных выгод при покупке конкретного транспортного средства.

Автомобиль: двухместный родстер Jaguar F-TYPE S, стоимостью 2,893 млн руб. Британский спорткар, способный разогнаться до 100 км/ч менее чем за 5 секунд популярен у владельцев бизнеса в качестве «автомобиля выходного дня».

Итак, на чем можно сэкономить при лизинге стильного Jaguar F-TYPE S.

1.Акционное предложение

В 2015 году наша лизинговая компания и компания-импортер реализуют совместную акцию «Абсолютный максимум» - лизингополучателям предоставляются максимально расширенные параметры автолизинга Jaguar и Land Rover. Так, в рамках акции возможна конфигурация лизинга, при которой клиент может оформить лизинг Jaguar F-TYPE S с нулевым удорожанием.

Нулевое удорожание складывается следующим образом. Первый платеж - 50%, последний платеж - 1%, срок договора лизинга - 12 месяцев. То есть уже через год после заключения договора лизинга, право собственности на автомобиль переходит к клиенту.

Важно, что размер ежемесячных платежей поэтапно сокращается. Платежи со 2-го по 4-й месяц составляют 212 тыс. руб., с 5-го по 7-й - 148 тыс. руб., с 8-го по 11-й - 85 тыс. руб., 12-й - 29 тыс. руб.

2. Экономия по налогам

При таком графике дополнительная выгода лизингополучателей, работающих по стандартной системе налогообложения, составит 922 тыс. руб. НДС к возмещению из бюджета - 441,3 тыс. руб. + экономия по налогу на прибыль 490,3 тыс. руб. Суммарно, налоговые преференции составляют 32,2% от стоимости автомобиля.

>Вывод: затраты на приобретение Jaguar F-TYPE S реально сократить до 2/3 от его стоимости в дилерском центре. Подобная экономия возможна и при лизинге других моделей автомобилей, независимо от их стоимости.

Финансовые условия автолизинга в той или иной степени комфортны для большого числа предпринимателей. Анализируя рынок, вы всегда сможете получить дополнительную выгоду, даже если приобретаете дорогостоящий автомобиль.