Функциональные бюджеты в системе бюджетирования предприятия. Бюджетирование в крупных многоуровневых компаниях. Функц-иона-льные бюджеты Компании

В коммерческой организации так: нет продаж - нет прибыли. Процесс разработки функциональных (операционных) бюджетов всегда начинается с бюджета продаж, поскольку без оценки и планирования возможных объемов продаж продукции нельзя составить бюджет производства, бюджеты закупок и использования сырья и материалов, затрат труда и т.д. При этом следует обращать особое внимание на ограничивающие факторы деятельности компании, такие, например, как максимальная емкость рынка, наличие производственных мощностей, возможности мобилизации финансовых ресурсов и т.д.

Бюджет продаж

Отправной точкой любого процесса планирования в организации является прогнозирование емкости рынка и объемов продаж продукции. Эти данные относятся к сфере ответственности руководителя маркетинговой службы. Роль бухгалтера-аналитика состоит в координации процесса бюджетирования и сведении воедино данных, поступающих из разных источников.

При разработке бюджета продаж руководству организации следует принять во внимание все внешние ограничения и прогнозные оценки, касающиеся особенностей данного вида деятельности и рыночной ситуации (например, возможные действия конкурентов или эластичность цен на выпускаемую продукцию), а также оценку общеэкономических факторов бизнеса, действие которых относится к планируемому периоду (например, ожидаемый темп инфляции или изменение налоговой политики). Разработчики бюджетов должны принимать во внимание и качественные факторы, такие как возможные колебания спроса или влияние предполагаемых изменений спецификации или ассортимента выпускаемой продукции. И только после тщательной оценки всех факторов (внешних и внутренних), которые могут повлиять на объем продажи продукции, следует приступать к составлению бюджета.

Бюджет продаж выглядит как документ, в котором приведены объемы продаж, цены и выручка по всей номенклатуре выпускаемой продукции. Ответственность за его исполнение лежит на тех, кто отвечает за соответствующую функцию в организации, - начальнике отдела продаж и коммерческом директоре .

Бюджеты продаж разрабатываются, как правило, в ценах, включающих НДС, поскольку именно такие суммы реализации указываются в договорах, счетах-фактурах и прочих документах, с которыми работают службы продаж, именно в таких суммах денежные средства приходят на расчетные счета компании, поэтому и контролировать результативность работы службы продаж и ее сотрудников удобнее по таким «полным» суммам. Однако «с НДС» или «без НДС» - вопрос, решаемый в каждом конкретном случае самой организацией, никем извне он не регламентируется: как удобнее для контроля, так и строится регламент бюджетирования.

Рассмотрим процесс разработки бюджетов на примере компании «Селена» (к ее деятельности мы обращались в примере 9.1).

Пример 11.1

После исследования рынка сбыта продукции коммерческая служба компании «Селена» подготовила прогноз продаж (с НДС), на основе которого был разработан бюджет продаж компании на сентябрь 20... г. (табл. 11.1).

Таблица 11.1

Бюджет продаж

Только после утверждения бюджета продаж, можно приступать к разработке и детализации бюджета производства.

- Так же как и в следующих параграфах, мы приводим наиболее часто встречающиесяв практике названия должностей сотрудников, отвечающих за исполнение определенныхфункций в организации. В случае реализационной функции должности могут называтьсяи директор по продажам, и начальник отдела сбыта. ^ Аналогично тому, как можно выбирать подход в оценке материальных затрат (см.параграф 9.3), цену продаж при подготовке бюджетов продаж также можно использоватьв оценке с НДС и без этого налога. Это определяет лишь способ дальнейшей обработки данных. В нашем примере мы будем использовать цены, включающие ИДС.

Существует несколько основных подходов к формированию бюджетов:

1) бюджеты по предмету управления :

а) денежные (бюджеты движения денежных средств – БДДС );

б) экономические (бюджеты доходов и расходов – БДР );

в) натуральные (натурально-стоимостные бюджеты - НСБ );

2) бюджеты по используемым единицам измерения:

а) стоимостные :

- собственно стоимостные - отражают ту или иную стоимость в денежных единицах, не отражая денег или денежных потоков как таковых (БДР и бюджет по балансовому листу );

- денежные (БДДС );

б) натурально-стоимостные (бюджет остатков незавершённого производства на начало и конец периода );

3) бюджеты по уровню :

а) операционные (по ЦФО );

б) функциональные (по различным областям деятельности );

в) итоговые (по предприятию в целом ).

Операционный бюджет – бюджет, описывающий хозяйственные операции обособленного подразделения предприятия, несущего определённую финансовую ответственность; по сути, операционный бюджет - это инструмент делегирования полномочий и ответственности каждому ЦФО за относящиеся к нему финансовые показатели. Каждому ЦФО соответствует ТОЛЬКО ОДИН операционный бюджет , т. е. общее число операционных бюджетов на предприятии всегда равно количеству сформированных в нём ЦФО.

Функциональный бюджет – это бюджет, предназначенный для определения потребности в ресурсах для различных областей деятельности:

- продажи (бюджет продаж);

- закупки (бюджет закупок сырья и материалов);

- производство (бюджет производства);

- хранение и транспортировка (бюджет прямых и накладных коммерческих расходов);

- администрирование (управление) (бюджет административных расходов);

- финансовая деятельность (бюджет доходов и расходов по финансовой деятельности);

- инвестиционная деятельность (бюджет доходов по инвестиционной деятельности).

Функциональные бюджеты образуются статьями операционных бюджетов, сгруппированными по признакам функциональной принадлежности (взаимосвязь между операционными и функциональными бюджетами представлена в таблице 3.1). Система функциональных бюджетов, в соответствии с которой происходит последовательное планирование и учёт результатов хозяйственной деятельности всего предприятия, называется бюджетной структурой .

Таблица 3.1 – Матрица самых распространённых взаимосвязей между операционными и функциональными бюджетами

| Функциональные бюджеты | ЦФО | ||||

| Затрат | Дохода | Маржинального дохода | Прибыли | Инвестиций | |

| 1. Продажи | + | + | + | + | |

| 2. Закупки | + | + | + | + | |

| 3. Производство | + | + | + | + | |

| 4. Хранение | + | + | + | + | |

| 5. Транспортировка | + | + | + | + | |

| 6. Администрирование (управление) | + | + | + | ||

| 7.Финансовая деятельность | + | + | + | + | |

| 8.Инвестиционная деятельность | + | + | + | + |

К натурально-стоимостным бюджетам относятся бюджеты товаров, запасов и внеоборотных активов . Они отражают движение всех активов предприятия, кроме денежных средств. Эти бюджеты могут вестись как в денежных, так и в натуральных единицах, при этом всегда должна оставаться возможность замены одних единиц измерения на другие, если возникнет необходимость. Характеристика функциональных бюджетов по видам стоимостной оценки представлена в таблице 3.2.

Таблица 3.2 - Характеристика функциональных бюджетов по видам стоимостной оценки

Очевидно, что каждый функциональный бюджет относится к одному из трёх типов бюджетов:

1) НСБ в виде бюджета товаров, запасов и внеоборотных активов;

В соответствии с этой классификацией функциональные бюджеты консолидируются и образуют соответствующие итоговые бюджеты. Например, бюджет прямых производственных расходов, бюджет накладных расходов, бюджет коммерческих расходов и т. д., группируясь, образуют итоговый БДР.

Таким образом, целевая функция бюджетов промышленных предприятий включает в себя функцию максимизации конечных финансовых результатов, а также ряд ограничений, накладываемых факторами финансовой устойчивости (3.1), (3.2):

КФР = F (К1, К2, К3…Н1, Н2, Н3…) – на максимум, (3.1)

ФС (Л, ЧОК, СС…) >= ФС (norm Л, norm ЧОК, norm СС), (3.2)

где КФР – конечные финансовые результаты;

К1, К2, К3… - контролируемые внешние воздействия;

Н1, Н2, Н3… - неконтролируемые внешние воздействия (прогнозируемые тенденции внешней конъюнктуры);

ФС – уровень финансовой устойчивости;

Л, ЧОК, СС … - факторы финансовой устойчивости: ликвидность (Л), величина чистого оборотного капитала (ЧОК), доля собственных средств в источниках финансирования (СС) и т. д.;

norm – нормативное значение показателей финансовой устойчивости.

Чтобы составить исчерпывающий перечень функциональных бюджетов , можно рекомендовать выполнить следующие действия:

- выделить области деятельности компании;

- сформировать список функциональных бюджетов трех основных типов: доходы и расходы, движение денежных средств, натурально-стоимостные;

- проверить функциональные бюджеты на согласованность;

- показать связи между бюджетами.

Функциональные области

Можно сказать, что функциональные области - это взгляд менеджеров на бизнес, которым они управляют. А поскольку взгляды на один и тот же предмет могут быть разными, то и принципы классификации областей деятельности зачастую диаметрально противоположны, даже когда речь идет об одном и том же предприятии. Например, для производственного предприятия, самостоятельно реализующего свою продукцию, варианты выделения функциональных областей могут быть такими:

- управление производством, продажами, закупками, административными процессами;

- управление основными средствами, оборотными товароматериальными ценностями, денежными средствами, персоналом, отношениями с клиентами, отношениями с поставщиками;

- управление основной, финансовой, инвестиционной и прочей деятельностью.

Подходы

Работа по определению областей деятельности - экспертная, нет строгих формализованных подходов, определяющих, какой критерий классификации выбрать. Единственное требование - удобство и понятность для той команды топ-менеджеров, которая будет работать с выбранной классификацией функциональных областей.

На что стоит обратить внимание при выделении областей деятельности:

- состав областей деятельности должен соответствовать именно тому бизнесу, который ведет компания. Звучит как само собой разумеющееся, но на практике зачастую бывают ситуации, когда это не так. Например, был прецедент, когда исключительно торговая организация выделила такую функциональную область, как «Производство», хотя по факту никакого производства не вела;

- стоит постараться достаточно широко интерпретировать те процессы, которые есть у компании. Например, если речь идет о консалтинговой фирме, то, несмотря на отсутствие процессов материального производства, у нее есть деятельность, предполагающая расходование фонда рабочего времени своих специалистов. А это не что иное, как производство - своего рода списание «сырья и материалов» в процессе изготовления конечной продукции, пусть даже эта конечная продукция представляет собой консалтинговые услуги. Другими словами, такая функциональная область как «Производство» в консалтинговой компании может быть выделена;

- составленный перечень функциональных областей должен охватывать всю деятельность компании. Например, если определены только такие области, как «Продажи» и «Производство», то, скорее всего, что-то забыто. Как минимум упущены «Закупки»;

- выделенные функциональные области не должны пересекаться. Например, если в списке появились одновременно «Производство» и «Управление персоналом», то, скорее всего, будут пересечения. Ведь есть производственные рабочие, которые явно относятся и к «Производству», и к «Управлению персоналом».

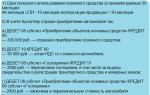

Подробнее и с примерами про функциональные бюджеты читайте в

Операционный бюджет - это бюджет отдельного Центра финансовой ответственности (ЦИП). Цель составления операционного бюджета - планирование и учет результатов хозяйственных операций, которые осуществляет соответствующий ЦФО. По сути, операционный бюджет - это инструмент делегирования полномочий и ответственности каждого ЦФО по отнесены к нему финансовые показатели.

Для каждого ЦФО составляется один (и только один!) Операционный бюджет. Общее количество операционных бюджетов на предприятии равно количеству сформированных в нем ЦФО. Итак, в этом количественном соотношении соответственно уже просматривается возможность установления связи между финансовой и бюджетной структурой.

Для различных центров финансовой ответственности, которые занимаются подобной деятельностью, содержание и соответственно названия статей и их групп операционных бюджетов могут совпадать.

Примером могут быть Операционные бюджеты за ценре доходов и расходов.

1. Бюджет центра дохода "Бизнес А"

1.1. Реализация основной продукции.

1.2. Готовая продукция.

2. Бюджет центра дохода "Бизнес Б".

2.1.1. Реализация основной продукции.

2.1.2. Услуги.

3. Бюджет центра затрат "Коммерция".

3.1. Коммерческие расходы.

3.1.2. Оплата труда менеджеров по продажам.

3.1.3. Комиссии с продаж.

3.1.4. Транспортные расходы.

4. Бюджет центра затрат "Маркетинг".

4.1. Коммерческие расходы.

4.1.6.1нтернет-продвижения.

Функциональные бюджеты

Хозяйственную деятельность предприятия можно представить как набор определенных функций. В целом перечень этих функций можно представить следующим образом:

Продажи;

Закупки;

Производство;

Хранение;

Транспортировки;

Администрирование (управление)

Финансовая деятельность;

Инвестиционная деятельность.

Статьи операционных бюджетов, сгруппированы по признаку функциональной принадлежности, образуют функциональные бюджеты. Целью составления функциональных бюджетов является определение потребности в ресурсах для различных направлений деятельности предприятия.

Каждый функциональный бюджет составляется в целом по предприятию. Итак, система функциональных бюджетов предприятия образует его бюджетную структуру. Таким образом, Бюджетная структура - это система функциональных бюджетов предприятия, в соответствии с которой происходят последовательное планирование и учет результатов его хозяйственной деятельности.

С позиции этого определения схема составления основного бюджета, безусловно, отражает бюджетную структуру, так как ее блоки представляют собой не что иное, как функциональные бюджеты.

Более подробный перечень функциональных бюджетов, согласно вышеперечисленных функций предприятия, может рассматриваться так, как показано в табл. 5.6.

В табл. 3.6 перечислены функциональные бюджеты на верхнем уровне. Однако какой - либо из указанных бюджетов может быть детализирован в соответствии с потребностями конкретного предприятия. Например, если для предприятия имеет смысл контролировать не только в целом производственные затраты, но и отдельные их составляющие, то Бюджет прямых производственных затрат может, в свою очередь, включать Бюджет материальных затрат, бюджет энергозатрат, Бюджет амортизации и тому подобное.

Таблица 5.6

Пример перечня функциональных бюджетов

|

Наименование бюджета |

||||

|

бюджет продаж |

||||

|

Бюджет продаж собственной продукции |

||||

|

Бюджет продаж покупных товаров |

||||

|

Бюджет продаж основных средств 03 |

||||

|

Бюджет продаж по прочей деятельности |

||||

|

Бюджет остатков готовой продукции (ГП) на начало периода |

||||

|

Бюджет остатков готовой продукции (ГП) на конец периода |

||||

|

бюджет производства |

||||

|

Бюджет остатков незавершенного производства (ГП) на начало периода |

||||

|

Бюджет остатков незавершенного производства (ГП) на конец периода |

||||

|

Бюджет потребностей в сырье, материалах, инструментов и т.п. |

||||

|

Бюджет остатков сырья, материалов, инструментов и другого на начало периода |

||||

|

Бюджет остатков сырья, материалов, инструментов и другого на конец периода |

||||

|

бюджет закупок |

||||

|

Бюджет закупок сырья, материалов, инструментов и т.п. |

||||

|

Бюджет закупок товаров |

||||

|

бюджет закупок |

||||

|

Бюджет остатков товаров на начало периода |

||||

|

Бюджет остатков товаров на конец периода |

||||

|

Бюджет доходов по основной деятельности |

||||

|

Бюджет прямых затрат по основной деятельности |

||||

|

Бюджет прямых производственных затрат |

||||

|

Бюджет прямых коммерческих расходов |

||||

|

Бюджет накладных расходов по основной деятельности |

||||

|

Бюджет накладных производственных расходов |

||||

|

Бюджет накладных коммерческих расходов |

||||

|

Бюджет административных расходов |

||||

|

Бюджет доходов по финансовой деятельности |

||||

|

Бюджет расходов по финансовой деятельности |

||||

|

Бюджет доходов по инвестиционной деятельности |

||||

|

Бюджет доходов от прочей деятельности |

||||

|

Бюджет расходов по другой деятельности |

||||

Обозначения типа бюджета:

ДВ - доходов - расходов; РГК - движение денежных средств; НВ - натурально - стоимостные.

При необходимости можно продолжить детализацию еще на один уровень, когда бюджет материальных затрат детализируется на бюджет сырья (в том числе основные виды рассматриваются отдельно), Бюджет материалов. Бюджет комплектующих (опять же выделив основные виды и (или) поставщиков) и др.

На основе показателей бюджетов формируется также итоговый финансовый результат: прибыль / убыток или чистый денежный поток (сальдо денежных средств). На предприятии также могут создаваться дополнительные бюджеты - не для расчета финансового результата, а для контроля над функциональными областями в определенных разрезах. Например, при необходимости управлять затратами на заработную плату по всему предприятию составляют Бюджет расходов на заработную плату, который целесообразно рассматривать отдельно, в разрезе производственных, коммерческих и других расходов. Однако, в любой ситуации следует учесть взаимосвязь операционных и функциональных бюджетов, по торговле схематично представлены на рис. 5.1.

Рис. 5.1. Взаимосвязь операционных и функциональных бюджетов

Охарактеризуем Сводные (Итоговые) бюджеты предприятия. Каждый функциональный бюджет относится к одному из трех типов бюджетов.

1. Натурально - стоимостный (Бюджет товаров, запасов и необоротных активов).

2. Бюджет доходов и расходов (БДР).

3. Бюджет движения денежных средств (БДДС).

Согласно этой классификации функциональные бюджеты сводятся по всему предприятию и образуют соответствующие итоговые бюджеты. Так, бюджет прямых производственных расходов, Бюджет накладных расходов, Бюджет коммерческих расходов и т. Д. Группируются и вместе образуют итоговый бюджет доходов и расходов (БДР), а Бюджет поступлений по основной деятельности, Бюджет выплат по прямым производственными затратами, Бюджет выплат по накладным расходах, Бюджет выплат по коммерческой деятельности и т. д. - итоговый Бюджет движения денежных средств (БДДС).

Многие операции предприятия влияют на все три итоговых бюджеты. Так, реализация продукции будет отображаться в бюджет товаров, запасов и внеоборотных активов как отгрузки готовой продукции и соответственно в основном, в бюджете доходов и расходов - как начисление дохода от реализации, а при оплате этого товара покупателем в бюджете движения денежных средств (БДДС) - как поступления денег от реализации. Следовательно, функциональное Бюджет продаж составляется в разрезе движения товаров, доходов и движения денег и соответствующим образом принимает участие в формировании всех итоговых бюджетов (рис. 5.2).

Рис. 5.2 Взаимосвязь функционального бюджета продаж и итоговых бюджетов

Таким образом, итоговые бюджеты, необходимы не только для планирования финансовых результатов, но и для отслеживания "удаленных" и "побочных" эффектов изменения тех или иных моментов в стратегии и тактике предприятия, а также для обоснованного корректировки бюджета в целом. Рассмотрим их подробнее.

Бюджет доходов и расходов (БДР) отражает формирование экономических результатов деятельности предприятия. Цель его составления - управление экономическими результатами деятельности предприятия, то есть его прибылью и рентабельностью. Под экономическими результатами в данном случае понимаем тот результат производственно - финансовой деятельности предприятия, отражающий изменение стоимости имущества предприятия. Он показывает:

Доходы предприятия - в общем объеме и (или) детализированы по тем или иным критерием (ЦФО, источник получения и др.);

Расходы предприятия в общем объеме и (или) детализированы по тем или иным критерием (ЦФО, направление расходов, статья калькуляции пр.);

Разницу (то есть прибыль или убытки) между доходами и расходами за определенный период.

На основе этих данных с помощью определенных инструментов анализа (прежде всего факторного анализа прибыли) можно:

Разработать плановый объем и определить значение каждого источника доходов в общем объеме как доходов, так и прибыли. Такая информация необходима для разработки маркетинговой политики компании, ее производственной программы и тому подобное;

Выявить статьи расходов, на которые имеет смысл влиять с целью улучшения финансовых результатов (выявить статьи расходов, которые имеют резервы экономии).

Формат бюджета доходов и расходов (последовательность и группировки статей) должен соответствовать принятому на предприятии формата отчета о прибылях и убытках (Отчета о совокупных доходах) , так как это соответствие позволит качественно спланировать и учесть весь процесс формирования финансовых результатов деятельности предприятия (табл. 5.7) . Для обеспечения сопоставимости удобным является использование одного и того же формата. Полученные результаты по плану, или по факту не нужно ни перегруппировывать, ни перечислять, ни корректировать.

Таблица В. 7

Схема формирования финансовых результатов

|

выходной показатель |

корректировка |

результат |

|

|

Действие ("-" - вычитание, "+" - сложение) |

Название показателя |

||

|

Доходы по основной деятельности |

Прямые издержки производства |

маржинальный |

|

|

Прямые коммерческие расходы |

|||

|

маржинальный |

Накладные расходы бизнеса |

Вклад на покрытие расходов |

|

|

Вклад на покрытие |

Накладные расходы предприятия |

Прибыль от основной деятельности |

|

|

прибыль от основной деятельности |

Доходы по финансовой деятельности |

Прибыль до налогообложения |

|

|

Расходы по финансовой деятельности |

|||

|

Прочие доходы |

|||

|

Прочие расходы |

|||

|

Прибыль до налогообложения |

Чистая прибыль |

||

|

Чистая прибыль |

Отчисления в фонды предприятия |

Нераспределенная |

|

|

дивиденды |

|||

На основе единого формата можно утверждать, что БДТ - так же, как в Отчете о финансовых результатах - предполагает последовательное, шаг за шагом, вычитания из валовых финансовых результатов (выручка, маржинальный доход и т. Д.) Соответствующих статей расходов. Так по результатам такого вычет расходов на каждом шагу формируются "очищенные" от определенной части расходов финансовые результаты. И если на первом этапе формируется маржинальный доход как разница между общими доходами и себестоимостью, то на последнем - получаем чистую прибыль.

В отдельных случаях целесообразно вводить дополнительные строки "Финансовый результат от финансовой деятельности" и "Финансовый результат от других хозяйственных операций", - что позволит улучшить управление их финансовыми результатами.

Бюджет движения денежных средств (БДДС) отражает движение денежных средств (денежные потоки) по всем видам банковских счетов, кассы и других мест хранения средств предприятия.

По направленности денежные потоки делят на два их вида:

Поступления на предприятие (денежные поступления предприятию);

Выплаты предприятием (платежи предприятия).

Разница между входными денежными потоками (поступлениями) и выходными (выплатами) определяет чистый денежный поток предприятия, который может быть как положительным, когда на предприятии накапливаются временно свободные денежные средства, так и отрицательным, когда денежные выплаты превышают поступления. Между поступлениями и доходами, а также между выплатами и расходами существует соответствие. Формирование большинства доходов и расходов связано с поступлением и выплатами средств. Уровень детализации статей БДДС и БДР должен быть одинаковым. Пример соответствия статей БДДС и БДР представлен в табл. 5.8.

Таблица 5.8

Соответствие статей БДДС и БДР

Это соответствие провоцирует поставить знак равенства между прибылью и чистым денежным потоком. Однако, даже начальный предприниматель осознает, что между ними существуют и довольно значительные различия. К основным причинам, которые обусловливают различия между доходами и поступлениями или между затратами и выплатами, это:

1) различия в сроках. Поступления по времени могут отставать от доходов, а могут опережать их, в отдельных случаях могут совпадать. То же самое происходит и с платежами. Они могут осуществляться синхронно с расходами, могут опережать их, а могут существенно отставать - порой весьма существенно;

2) различия в суммах. Существуют поступления, которые не являются доходами и наоборот. Предприятие может получать доходы и не иметь соответствующих этим доходам поступлений. По отношению к расходам / платежей имеет место полная аналогия: предприятие может осуществлять расходы, которые не требуют выплат, и проводить выплаты, с бухгалтерской точки зрения не являются расходами.

Каждую расхождение рассмотрим подробнее.

Различия в строках по отношению к доходам выглядят следующим образом (табл. 5.9).

Таблица 5.9

Расхождение в строках по отношению к доходов и поступлений

Определяя связи между БДТ, БГРК и балансом, можно указать, что авансовые поступления образуют кредиторскую задолженность предприятия а коммерческий (товарный) кредит, предоставленный клиентам, - дебиторскую.

Разница в строках по отношению к расходов и платежей имеют такой вид (табл. 5.10):

Таблица 5.10

Срок платежей по отношению к расходам

В балансе авансовые платежи представлены в дебиторской задолженности, а товарный кредит, полученный от поставщиков - кредиторской.

Разногласия в суммах по отношению к доходам не так уж разнообразны: поступления по основной деятельности не может быть больше доходов. Они могут быть только меньше за счет потерь, связанных с "недобросовестной" дебиторской задолженностью. Следовательно, на тех предприятиях, где продукция (работы, услуги) реализуется исключительно за наличные, поступления совпадают с доходами и по срокам, и по объемам. На предприятиях, получают оплату продукции (работ, услуг) авансом, объем доходов и поступлений совпадают, но поступления формируются раньше. На тех же предприятиях, реализующих продукцию преимущественно на условиях коммерческого (товарного) кредита, поступления отстают от доходов и по срокам, и по сумме. Тем не менее по мере нарастания конкуренции коммерческий (товарный) кредит будет расширяться, и этот тип поступлений станет преобладающим.

Финансовая деятельность предприятия, может генерировать поступления средств, которые не являются доходами, а есть кредитам, также поступлениями, которые не имеют связи с доходами, а есть вложениями в уставный капитал предприятия и спонсорской помощи (в том числе бюджетной).

Разногласия же в суммах по отношению к расходам возможны в обоих направлениях: как упоминалось выше, являются платежи, которые не являются расходами, и расходы, которые не требуют выплат. Основные статьи, по которым отличающиеся между собой ЕДВ и БДДС приведены в табл. 5.11

Таким образом, БДДС является обязательным инструментом управления денежными потоками предприятия. С его помощью планируют и анализируют:

Объемы конкретных выплат и поступлений;

Сроки осуществления платежей и поступлений денег;

Направленность денежных потоков - поступлений по источникам, выплат по целевому назначению;

Обороты денежных средств за период (с необходимой периодичностью), что бывает необходимо для оценки потребности в дополнительном финансировании;

Остаток (сальдо) денежных средств на счетах на конкретные (контрольные) даты.

Все указанное позволяет управлять платежеспособностью предприятия, то есть его способностью своевременно погашать обязательства. Это достигается с помощью следующих мер:

Поддержание на счете необходимого объема денежных средств (для осуществления всех запланированных платежей);

Таблица 5.11

Разногласия в статьях между собой БДТ и БДДС

Бюджетирование становится очень популярной управленческой технологией в России: все больше предприятий хотело бы системно описывать свое финансовое будущее. Основным инструментом такого описания является бюджет (точнее говоря – бюджеты) предприятия, и цель этой статьи – рассказать о новых подходах к созданию бюджетов, разработанных специалистами «Инталев». Для начала определимся с основным понятием, которое будем постоянно использовать, - «бюджет»:

Бюджет – это план, составленный на следующий период в натуральном и денежном выражении, и определяющий потребность предприятия в ресурсах, необходимых для реализации целей предприятия в соответствующем периоде.

Введем и еще одно важное определение:

Функциональный бюджет – бюджет, описывающий определенную сторону деятельности предприятия (функциональную область).

Не будем сейчас глубоко вдаваться в то, что такое «область деятельности», так как выделение функциональных областей – это отдельное управленческое искусство. Для решения наших задач просто зафиксируем, что у любой компании эти области существуют, а для управления ими необходимы функциональные бюджеты. Отметим также, что по методологии «Инталев» построение функциональных бюджетов и есть суть работы по созданию бюджетной модели компании.

С практической точки зрения, важно определиться, по какому принципу будет создаваться система бюджетов на конкретном предприятии. Большинство подходов, описываемых в учебниках и применяемых на практике многими российскими предприятиями, грешат лоскутностью, т.е. бюджеты выделяются на основании самых «ярких» функциональных областей: продажи, закупки, производство, - но не несут в себе комплексного описания компании. В результате многие подразделения, чаще всего - обслуживающие и инфраструктурные, остаются без рычагов управления финансовой составляющей своей деятельности.

Вот типичный пример «лоскутной» схемы бюджетов:

Казалось бы, приведенная выше схема отражает все необходимое для управления: здесь есть и «задающие» бюджеты, от которых идет весь дальнейший расчет (Бюджет продаж), и основные производственные бюджеты, и даже консолидированные БДР, БДДС и Баланс. Действительно, на первых порах популяризации бюджетирования в России подобной схемы было более чем достаточно. Преимущества такой структуры заключались в наглядности акцентов в финансовом управлении.

Но также очевидно, что эта схема содержит в себе и определенные недоработки:

- нет четкого разделения бюджетов по типам показателей: натуральные и стоимостные, в результате чего, например, неочевидно как затраты в виде сырья и материалов, списанных в производство, переходят на расходы при реализации продукции;

- плохо прописаны остатки, причем как товарно-материальных ценностей, так и денежных средств, отчего, к примеру, БДДС возникает «как из воздуха»;

- отсутствует информация о формировании внеоборотных активов и пассивов компании;

- смешаны функциональные и итоговые, консолидированные бюджеты без описания алгоритма как частные бюджеты различных функциональных служб формируют итоговые бюджеты всего предприятия.

Такая схема концентрируется на управлении текущими активами предприятия, оставляя без внимания сложные, распределенные во времени производственные процессы, движение капиталов и обязательств, формирование долгосрочного имущества. Можно сказать, что она подошла бы небольшой компании с достаточно простой технологией работы, функционирующей за счет собственных средств и не ведущей активной финансовой и инвестиционной деятельности.

Следующий шаг в развитии методологии бюджетирования заключался в разработке комплексной модели бюджетов по принципу, который можно условно назвать «от Отчета о прибылях и убытках (ОПУ)». Суть его заключается в то, что:

Все функциональные бюджеты делятся на 3 категории: «БДР», описывающие формирование доходов и расходов, «БДДС», отражающие поступления и выплаты денежных средств, и «Натурально-стоимостные», характеризующие движение и остатки основных средств, товаров, материалов, запасов и т.д.

Перечень бюджетов типа «БДР» создается таким образом, чтобы данные, просуммированные по всем бюджетам типа «БДР»: давали окончательный финансовый результат компании: прибыль или убыток. Например, Бюджет доходов от реализации – Бюджет расходов по основной деятельности – Бюджет прочих расходов + Бюджет прочих доходов = Прибыль.

Симметричным образом сумма всех бюджетов типа «БДДС» дают остаток денежных средств на конец рассматриваемого периода, а сумма натурально-стоимостных бюджетов – остатки имущества компании всех видов.

Пример бюджетов, построенных «от ОПУ», приведен ниже. Три серых вертикальных поля представляют собой типы бюджетов: БДР, БДДС или Натурально-стоимостные, каждая блок-схема – отдельный функциональный бюджет, пунктирные лини означают промежуточную консолидацию бюджетов, а стрелки – последовательность формирования бюджетов и их влияние друг на друга. Итоговые данные, рассчитанные по всем трем полям, формируют Управленческий баланс компании.

Долгое время такой подход к построению бюджетов можно было назвать оптимальным, поскольку он, с одной стороны, создавал системную и прозрачную картинку финансово-экономической деятельности предприятия, а с другой, был прост и понятен как при постановке бюджетирования, так и при эксплуатации внедренной системы.

Можно даже утверждать, что для предприятия малого или среднего размеров модель бюджетов «от ОПУ» - это золотая середина между комплексностью и простотой. За более чем семилетнюю практику постановок бюджетирования консультанты компании «Инталев» успешно применили описанный подход на нескольких десятках предприятий в России и СНГ, и результат говорит сам за себя – разработанные системы бюджетов дали менеджерам этих компаний гибкий и эффективный инструмент управления бизнесом.

Но, как и любая методология, подход «от ОПУ» естественным образом имеет свои ограничения. Говоря коротко, он не до конца отражает процесс балансировки показателей одних бюджетов с показателями других. Вот несколько примеров:

В явном виде отсутствуют дебиторская и кредиторская задолженности. Конечно, данные по задолженностям есть, но рассчитываются они как разницы между соответствующими бюджетами БДР и БДДС (начисленные, но еще не полученные в виде «живых» денег доходы, или понесенные, но еще не оплаченные расходы), но формально бюджетам задолженностей, если таковые хотелось бы выделить, «приткнуться» негде.

Не существует бюджетов по движению капиталов, хотя изменения соотношений собственного и заемного капитала можно отслеживать по Бюджетам выплат и поступлений по финансовой деятельности (привлечение и погашение кредитов, вклады в уставный капитал). То же самое справедливо и для финансовых вложений самой компании.

Неоднозначна процедура расчетов по НДС. Остаются открытыми вопросы: по какой стоимости отражать закупленные запасы в натуральных бюджетах – с НДС или без, и как расчеты по НДС повлияют на другие налоговые бюджеты.

Не описан алгоритм использования прибыли.

Практика «Инталев» показывает, что все эти вопросы, хотя и важные, не являются причиной для выделения отдельных бюджетов на предприятиях малого и среднего бизнеса. Все необходимые расчеты можно произвести в качестве дополнений к бюджетной модели, также как и сформировать по всем показателя соответствующие управленческие отчеты. Например, карточки расчетов с контрагентами дадут информацию о состоянии дебиторской и кредиторской задолженностей.

На наш взгляд, построение таких бюджетов как самостоятельных объектов управления только перегрузило бы и сделало неэффективной систему бюджетирования для большинства предприятий. У таких бюджетов просто бы не нашлось «хозяев», т.е. реальных ответственных.

Но для очень крупных компаний – назовем их «мегакомпаниями» - ситуация с «балансирующими» бюджетами несколько иная. О каких предприятиях мы говорим? Прежде всего, это финансово-промышленные группы, естественные монополии, крупнейшие компании нефтяной, газовой, металлургической и энергетической отраслей. Несколько упрощая ситуацию, укажем формальный критерий: компании с численностью сотрудников более 10 000 человек, и имеющие сложную иерархическую структуру (например, районные филиалы -> региональные управления -> центральный аппарат).

Опыт консультантов «Инталев» в построении бюджетирования для мегакомпаний выявил, что в бизнесах такого масштаба показатели, которые для менее крупных предприятий – лишь вспомогательные данные, являются отдельными и специфическими объектами управления. Зачастую для работы с цифрами, только балансирующими движение по, скажем так, «основным» бюджетам, создаются отдельные службы и департаменты с многочисленным персоналом. И эта практика оправдана.

Для решения задачи включения балансирующих показателей в систему бюджетов модель «от ОПУ» была существенно модернизирована, превратившись в итоге в модель «от баланса».

Идея балансовой модели бюджетов заключается в том, что движение по любому бюджету, будь он натурально-стоимостной, БДР и БДДС, - это аналог оборотов по дебету или кредиту бухгалтерских счетов, на основании которых сводится баланс (все это также справедливо и для счетов управленческого баланса). Например, Бюджет расходов по основной деятельности – это то же самое, что и дебетовый оборот по счету «Финансовый результат», а Бюджет выплат денежных средств – кредитовый оборот по счетам «Расчетный счет» и «Касса».

Отсюда можно сделать два важных вывода:

Движение по любому из бюджетов затрагивает, аналогично бухгалтерской проводке, и какой-то второй бюджет (а если быть точнее, то как и в случае сложной проводки, которая может затрагивать сразу несколько счетов, операция по одному бюджету может влиять одновременно на несколько бюджетов).

Если необходимо создать действительно комплексную (можно даже сказать, «тотальную») модель бюджетов, то она должна строится по принципу двойной записи.

Например, на многих предприятиях ведется Бюджет продаж. С точки зрения двойной записи, любая цифра, внесенная в этот бюджет, должна зеркально отразиться в Бюджете расчетов с покупателями (возросла дебиторская задолженность). Также очень распространен Бюджет расходов на оплату труда. Данные этого бюджета пройдут и по Бюджету расчетов с персоналом (увеличилась задолженность компании перед сотрудниками).

Приведем пару примеров, когда принцип двойной записи сыграет ключевую роль в управленческих расчетах:

- Допустим, компания взяла кредит на 500 000 долларов. С точки зрения текущего управления, легко можно обойтись «классической» схемой бюджетов: увеличились объем денежных средств на расчетном счету (Бюджет поступлений по финансовой деятельности) и плановые расходы по обслуживанию долга (Бюджет расходов по финансовой деятельности). Но для целостного управления корпоративными финансами информации нет: на самом деле, данная операция серьезно повлияла на соотношение собственного и заемного капитала – компания, повысив свою текущую ликвидность, ухудшила показатель финансовой устойчивости. Отследить этот момент, корректно свести баланс и посчитать аналитические коэффициенты помог бы Бюджет движения капитала.

- При планировании несвязанных четким алгоритмом функциональных бюджетов возможно рассогласование данных между ними. Например, если менеджер по закупкам только принципиально понимает, что объемы его закупок связаны с Бюджетом потребностей производства, то конкретные плановые цифры у него могут и не совпасть с мнением производственных менеджеров. По принципу же двойной записи расчет однозначен. Представим себе ряд операций, связывающих производственную программу и план закупок через функциональные бюджеты:

|

Функциональный бюджет |

Счет Управленческого баланса |

Количество |

|

|

Бюджет остатков материалов на начало периода |

Сырье и материалы (начальный остаток) |

||

|

Бюджет потребностей производства |

Основное производство (дебетовый оборот за период) = Сырье и материалы (кредитовый оборот за период) |

||

|

Бюджет остатков материалов на конец периода |

Сырье и материалы (конечный остаток) |

20 – чего быть не должно! |

|

|

Бюджет закупок материалов |

Сырье и материалы |

Не менее 20 |

Из такого расчета сразу видно, что производственная программа должна породить закупки в объеме, не меньшем, чем 20 единиц сырья.

Таким образом, задача постановщика бюджетирования при построении модели по принципу двойной записи заключается в сопоставлении каждого из создаваемых бюджетов другому, балансирующему бюджету. Визуально такое построение можно производить в двух форматах:

Таблице, по строкам и столбцам которой приведены статьи управленческого баланса, причем, данные по строкам отражают дебетовые обороты, а по столбцам – кредитовые. Помимо чисто балансовых статей в таблице приводятся статьи «Доходы» и «Расходы», не входящие в баланс, но необходимые для расчетов итогов по нему. На пересечении соответствующих строк и столбцов возникают функциональные бюджеты.

|

Статьи баланса |

Кредит |

Сырье и материалы |

Дебиторская задолженность |

Денежные средства |

Кредиторская задолженность |

||

|

Дебет |

|||||||

|

Бюджет потребностей в сырье и материалах |

|||||||

|

Основные средства и капитальные вложения |

Бюджет выплат по инвестиционной деятельности |

||||||

|

Сырье и материалы |

|||||||

|

Дебиторская задолженность |

Бюджет доходов по инвестиционной деятельности |

||||||

|

Денежные средства |

Бюджет поступлений денежных средств |

||||||

|

Кредиторская задолженность |

Бюджет выплат по основной деятельности |

Таблице, по строкам и столбцам которой приведены функциональные бюджеты, а на пересечении указываются парные взаимосвязи между бюджетами на уровне проводок: дебетовый оборот одного бюджета выражается в кредитовом обороте другого, и наоборот.

|

Функц-иона-льные бюджеты Компании |

Бюджет продаж |

Бюджет закупок сырья и матер-иалов |

Бюджет закупок ОС и НМА |

Бюджет потреб-ностей произ-водства в сырье и мате-риалах |

Бюджет произ-водстве-нных расходов |

Бюджет комме-рческих расходов |

Бюджет адми-нистр-ативных расходов |

Бюджет поступ-лений по основной деят-ельн-ости |

Бюджет выплат по основной деятел-ьности |

Бюджет выплат по финанс-овой деят-ельности |

Бюджет выплат по инвест-иционной деятел-ьности |

Бюджет расчетов с покуп-ателями |

Бюджет расчетов с перс-оналом |

Бюджет дви-жения кап-итала |

||

|

Бюджет продаж |

||||||||||||||||

|

Бюджет закупок сырья и мате-риалов |

||||||||||||||||

|

Бюджет закупок ОС и НМА |

||||||||||||||||

|

Бюджет потреб-ностей произв-одства в сырье и мате-риалах |

||||||||||||||||

|

Бюджет произ-водств-енных расходов |

||||||||||||||||

|

Бюджет комме-рческих расходов |

||||||||||||||||

|

Бюджет адми-нистра-тивных расходов |

||||||||||||||||

|

Бюджет посту-плений по основной деятел-ьности |

||||||||||||||||

|

Бюджет посту-плений по финан-совой деятел-ьности |

||||||||||||||||

|

Бюджет выплат по основной деяте-льности |

||||||||||||||||

|

Бюджет выплат по финан-совой деятел-ности |

||||||||||||||||

|

Бюджет выплат по инве-стицио-нной деяте-льности |

||||||||||||||||

|

Бюджет расчетов с покупа-телями |

||||||||||||||||

|

Бюджет расчетов с поста-вщиками |

||||||||||||||||

|

Бюджет расчетов с персо-налом |

||||||||||||||||

|

Бюджет движения капитала |

Логичнее всего использовать оба этих формата последовательно: первый – для первоначального создания перечня бюджетов, отталкиваясь от структуры Управленческого баланса, а второй – для проверки созданного перечня бюджетов на корректность и полноту.

В результате структурирования бюджетов по балансовому принципу менеджеры мегакомпаний получают инструмент управления в соответствии с профилем своей деятельности: департаменты, курирующие производственную деятельность, - Бюджет производственных расходов, финансовые службы – Бюджет финансовых вложений, департаменты корпоративного управления – Бюджет движения капитала и т.д. Сложная бизнес-деятельность становится прозрачной и гораздо более управляемой, а процедура составления важнейшего итогового отчета – Управленческого баланса – достаточно простой и однозначной: накопленные к концу периода остатки по функциональным бюджетам сформируют соответствующие им балансовые статьи:

|

Функциональный бюджет |

Тип остатка |

Статья Управленческого баланса |

|

Бюджет потребностей производства в сырье и материалах |

Дебетовый |

Основное производство (Актив) |

|

Бюджет закупок сырья и материалов |

Дебетовый |

Запасы сырья и материалов (Актив) |

|

Бюджет расчетов с поставщиками |

Кредитовый |

Кредиторская задолженность (Пассив) |

|

Бюджет доходов по основной деятельности |

Кредитовый |

Прибыль по основной деятельности (Пассив) |

Все сказанное о статьях Управленческого баланса относится и к забалансовым счетам, на основании которых, в частности, строится система фондирования. Логика фондирования может выглядеть следующим образом: подразделения (центры финансовой ответственности) компании имеют право формировать фонды как определенный процент (например, 10%) от денежных средств, поступивших на это подразделение, и использовать эти средства по своему усмотрению. Таким образом, оборот по Бюджету поступлений денежных средств (допустим, 100 000 долларов) автоматически связывается с забалансовым счетом «Фонд» и в соответствии с установленными нормативами пополняет фонд соответствующего подразделения (в описанном примере – на 10 000 долларов), не затрагивая основной баланс компании. Также через связанность оборотов и остатков перерасход по фонду вычитается из разрешенных расходов на следующий период, а экономия - прибавляется к следующему периоду.

Подведем итог. Нужно отметить, что балансовая модель бюджетов и ее внутренние взаимосвязи несколько сложнее, чем «классическая» схема бюджетирования (как, наверное, и любая более совершенная система по сравнению с историческими предшественниками – смотрите эпиграф). Но она же несет в себе серьезные преимущества, описанные нами, и необходимые для эффективного управления сложной бизнес-деятельностью, особенно в крупных компаниях. И уже задача специалистов этих компаний, а также консультантов - грамотно и гибко настроить эту систему в соответствии с нуждами конкретного предприятия.